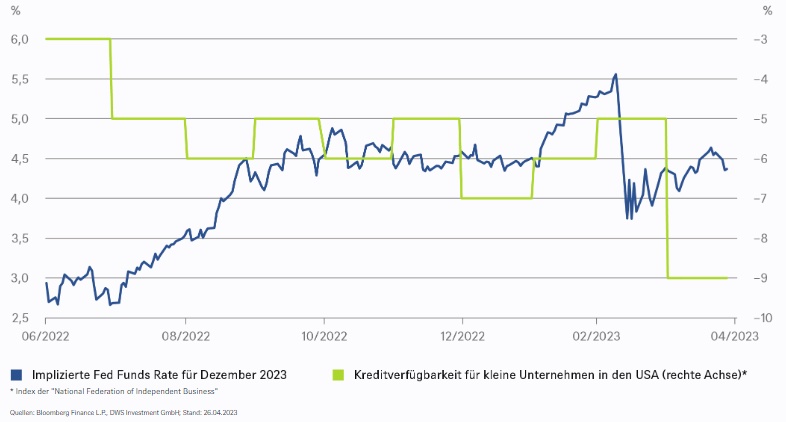

Ihre Zinsentscheidung am 22. März musste die US-Notenbank (Fed) in einem turbulenten Umfeld verkünden. Welche Kreise die Schieflage mehrerer US-Regionalbanken und eines europäischen Instituts noch ziehen würde, war nicht absehbar. Das Festhalten an der Zinserhöhung trug sicherlich zur Beruhigung der Märkte bei. Im Vergleich dazu scheint die Zinsentscheidung am kommenden Mittwoch weit weniger kontrovers, zumal sich die Anleger diesmal weitgehend einig sind, dass eine weitere Anhebung auf 25 Basispunkte erfolgt, auf dann 5 – 5,25 Prozent. Ebenso einig ist man sich, dass diesem Schritt kein weiterer folgen wird, und ab September die Zinsen wieder gesenkt werden. Laut Terminmarktpreisen auf 4,4 Prozent bis Jahresende, wie der „Chart der Woche“ der DWS zeigt.

Da kann man stutzen. Hatte Fed-Chef Jerome Powell im März nicht verkündet, dass „Zinssenkungen nicht unserem Kernszenario entsprechen?“ Und ist es nicht Konsens, dass die Fed auf jeden Fall die Fehler der 1980er vermeiden will, als man die Geldpolitik zu früh wieder lockerte? Insbesondere, wenn die Kerninflation mit zuletzt 5,6 Prozent weiterhin so hartnäckig hoch bleibt?

Nach einigen volatilen Monaten sind die Zinserwartungen zurück auf altem Stand, während die Kreditvergabe restriktiver wird

Dem ist sicherlich so. Doch muss man berücksichtigen, dass das Bankenbeben in den USA eben doch nicht spurlos an den Märkten vorbeigegangen ist. Obwohl der S&P 500 heute höher notiert als vor dem Kollaps der Silicon Valley Bank am 8. März, ist die Aktienmarktvolatilität geringer und die Anleihemarktvolatilität auf dem gleichen Niveau wie Anfang März. Doch gleichzeitig rentieren 10-jährige US-Staatsanleihen über 50 Basispunkte tiefer, notiert der Bankenindex KBW ein Fünftel weniger und Gold ist rund 200 Dollar teurer als Anfang März. Was drückt der Markt damit aus? Dass er einerseits das systemische Risiko nicht für beendet hält und dass er eine höhere Rezessionsgefahr fürchtet. Etwa, weil die Kreditvergabe sich jetzt noch schneller einengen wird oder es bereits getan hat, wie der Chart ebenfalls zeigt. Auch dies fließt in die Höhe des Leitzinses der Fed per Jahresende ein. Diese Zahl stellt letztlich das wahrscheinlichkeitsgewichtete Ergebnis verschiedener Szenarien dar. In welche die Annahme einer schneller eintretenden Rezession (die sich verschärfenden Kreditkonditionen erledigen dabei einen Teil der Arbeit der Fed) einfließt. Aber auch das Restrisiko, dass es zu einem weiteren Bankkollaps oder zu einer sonstigen größeren Störung des Finanzmarktes kommen könnte, der dann die Fed zu einer Zinssenkung verleiten könnte. Und natürlich lässt auch die sich verschärfende Gefahr einer Haushaltssperre, sollte die Schuldenobergrenze nicht rechtzeitig vom Kongress erhöht werden, die Marktteilnehmer nicht kalt.

So gesehen kann die DWS die 4,4 Prozent durchaus nachvollziehen, auch wenn sie in ihrem Kernszenario davon ausgeht, dass die Fed nach Mai noch einen weiteren Zinsschritt gehen wird und mithin die Treasury-Renditen mehr Luft nach oben als nach unten haben.