Als Alternative gibt es ja auch noch die Good Old Economy. Grundsätzlich kommt es bei der Aktienauswahl immer auf eine Story mit fundamentalem Biss an.

Platz die nächste New Economy-Blase?

Bei der Internet-Blase 2000 wurden Aktien nach oben getrieben, die man besser nicht mit der Kneifzange angefasst hätte. Im Gegensatz zur fundamentalen Magerkost damals liefert IT heutzutage aber ordentliche Kalorienzufuhr. Die Aktien-Schwarzseher wenden ein, dass dies vor allem den Sondereffekten der erzwungenen Homeoffice-Kultur geschuldet ist.

Doch sind weder der Online-Handel noch die Digitalisierung bzw. der Ersatz des Menschen durch die Maschine vorübergehende Phänomene. Auch nach Corona wird das virtuelle Einkaufen und Arbeiten von Zuhause aus fortgesetzt. So sparen sich Unternehmen z.B. kostspielige Büroflächen.

Für die selbsternannten Jakobiner der Aktien-Hygiene muss vor allem die Zinswende als Börsen-Killer herhalten. Doch mit Blick auf das immer größer werdende Schuldenmonster sowie den mit Billiggeld erkauften sozialpolitischen und europäischen Zusammenhalts sind markante Zinserhöhungen unwahrscheinlicher als das Auffinden des Bernsteinzimmers.

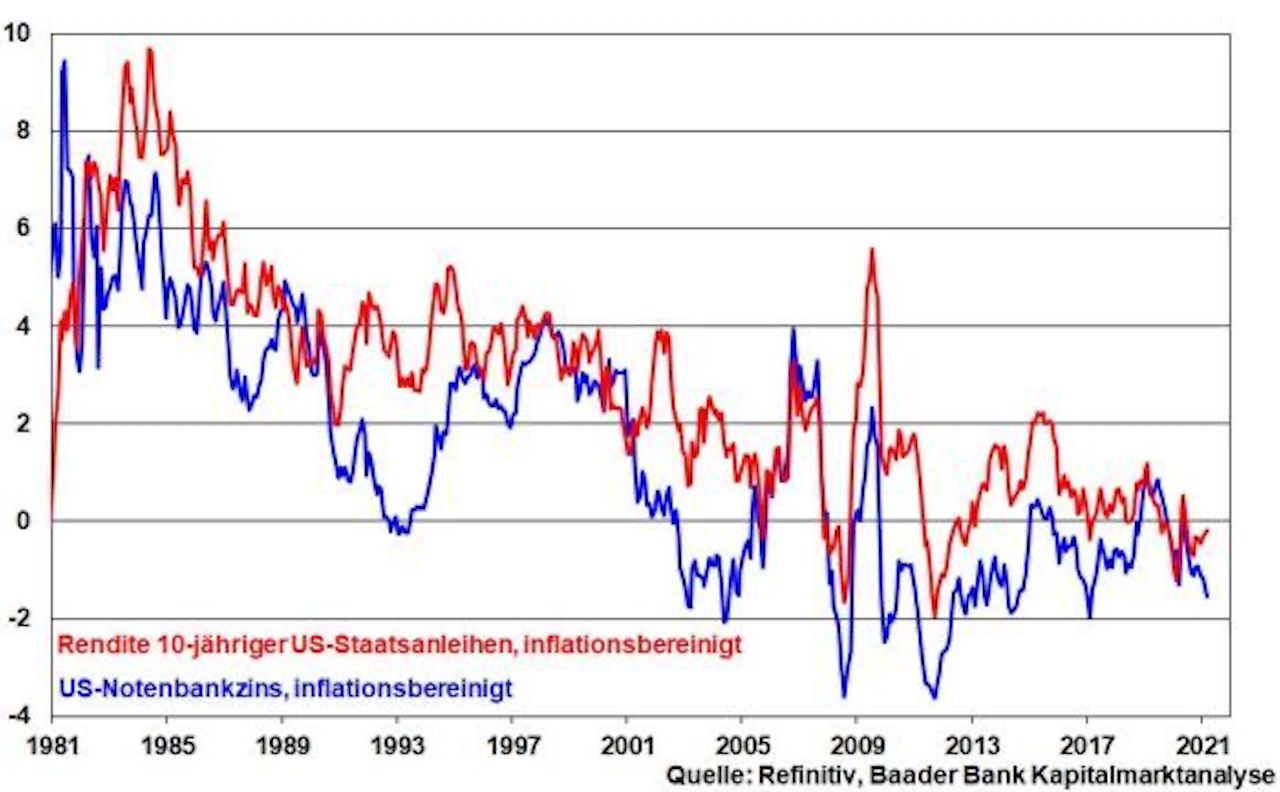

Die EZB ist doch längst zur unverzichtbaren Mutter der Europäischen Schulden-Kompanie geworden. Daher wird selbst bei steigenden Preisen antiautoritäre Erziehung betrieben. Und so bleiben z.B. in Amerika die Zinsen und Anleiherenditen nach Inflation so unattraktiv wie Tofu für den Steakliebhaber. Mit einem „Zinswendchen“ ist keine blutige Zins-Rasur der Technologieaktien zu befürchten.

Grafik 1: US-Notenbankzins und Rendite 10-jähriger US-Staatsanleihen, jeweils inflationsbereinigt

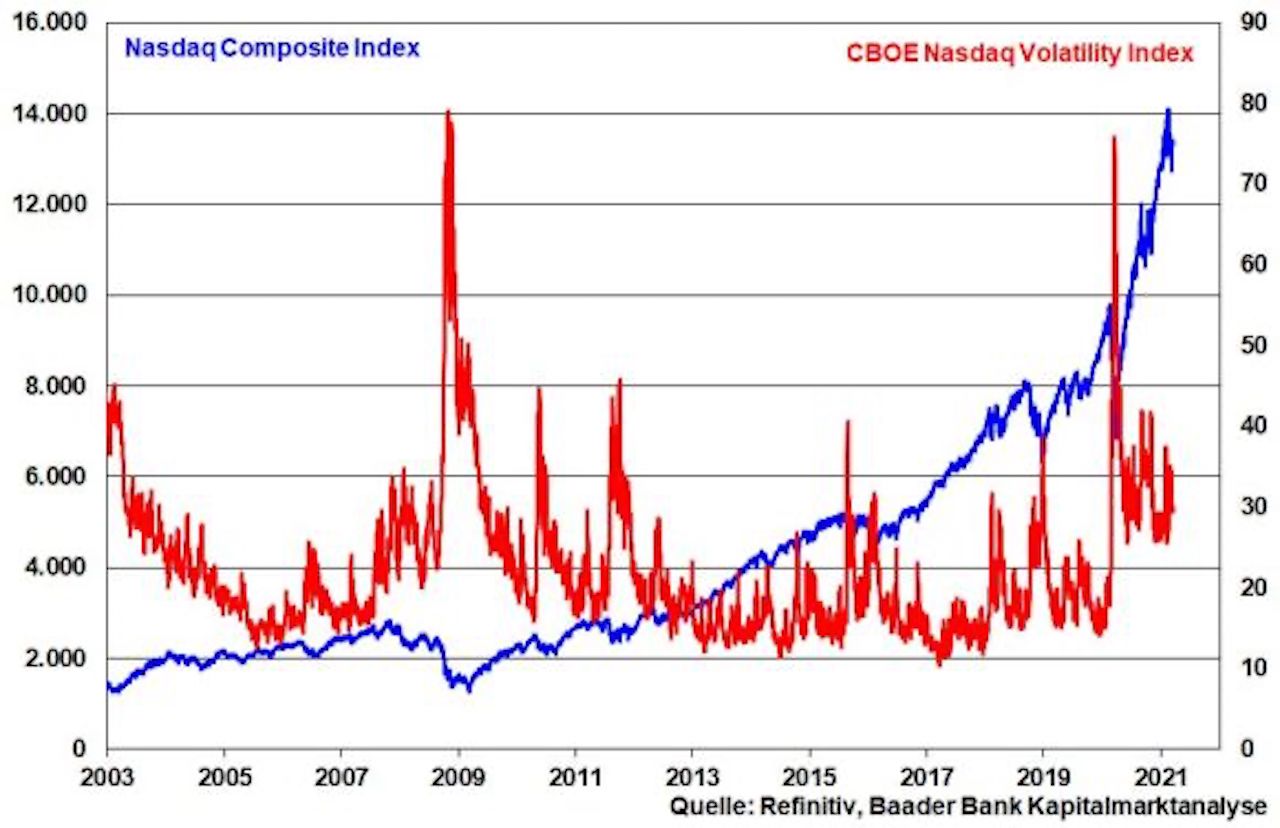

Dann wird behauptet, dass nach Abflauen der Pandemie das Geld wieder verkonsumiert und dem Aktienmarkt entwendet wird. Sollten die Neu-Aktionäre wieder von der Börse flüchten, wird es vor allem die gehypten Titel treffen, deren Geschäftsmodelle mehr Pfui als Hui sind. Die Spreu trennt sich vom Weizen. Zwar klebt die vermeintliche Zinsangst generell wie Kaugummi an den Schuhen der IT-Werte, die vergleichsweise sportlich bewertet sind. Aber solange die Wachstumsphantasien der Einzeltitel intakt sind, geraten sie nicht unter das Zinsmesser. Das erklärt auch ihre im historischen Vergleich wenig dramatische Volatilität.

Grafik 2: Nasdaq Composite und Volatilität

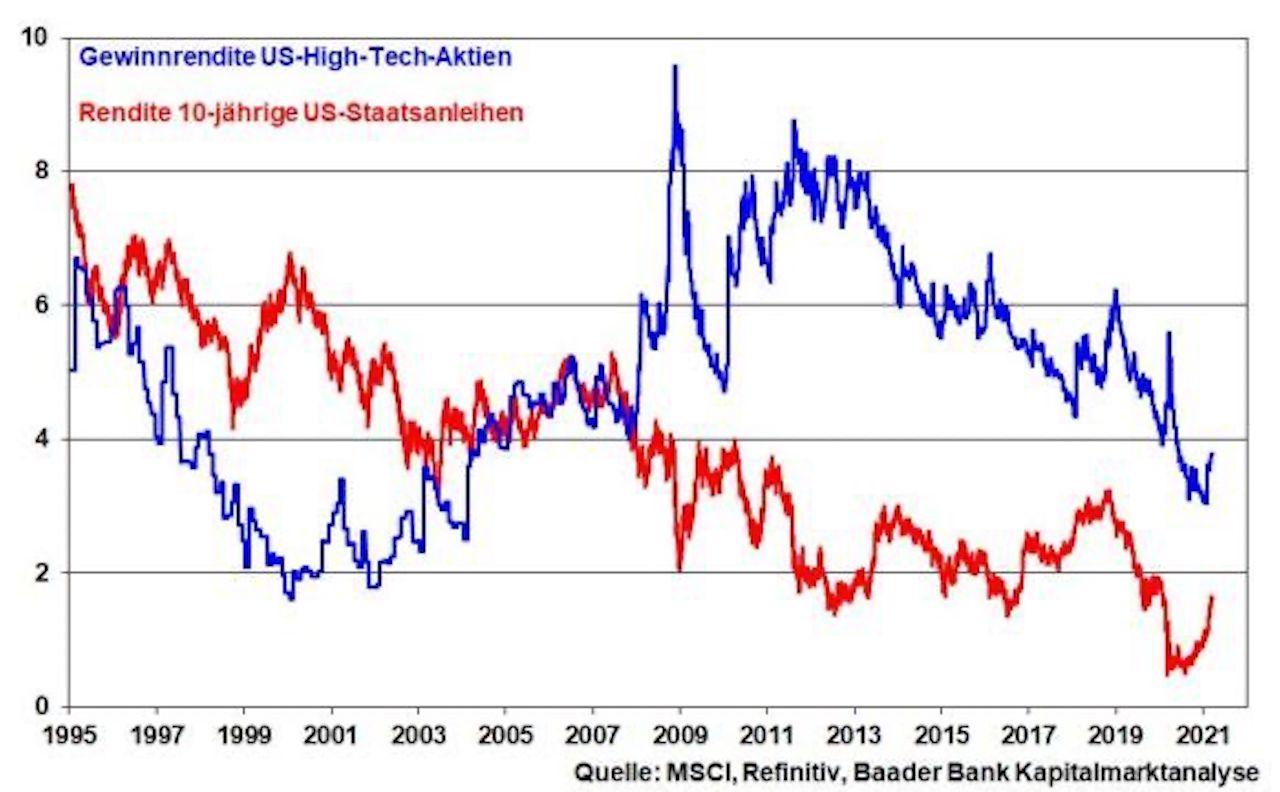

Ohnehin liegt die Gewinnrendite von US-High-Tech-Aktien heutzutage klar oberhalb der Rendite von US-Staatsanleihen. Zur Zeit der Tulpenzwiebelhausse von Dotcom war es krass umgekehrt.

Grafik 3: Gewinnrendite US-High-Tech-Aktien und Rendite 10-jähriger US-Staatsanleihen

Sicher sind Rotationen innerhalb des High-Tech-Sektors überlegenswert. Warum sollte man nicht die großen Werte durch aussichtsreiche aus der zweiten Reihe ergänzen bzw. ersetzen, die über einen vergleichsweise größeren Kurshebel verfügen?

Wenn einem Nussnougat nicht mundet, gibt es auch noch Trüffel, Krokant oder Karamell

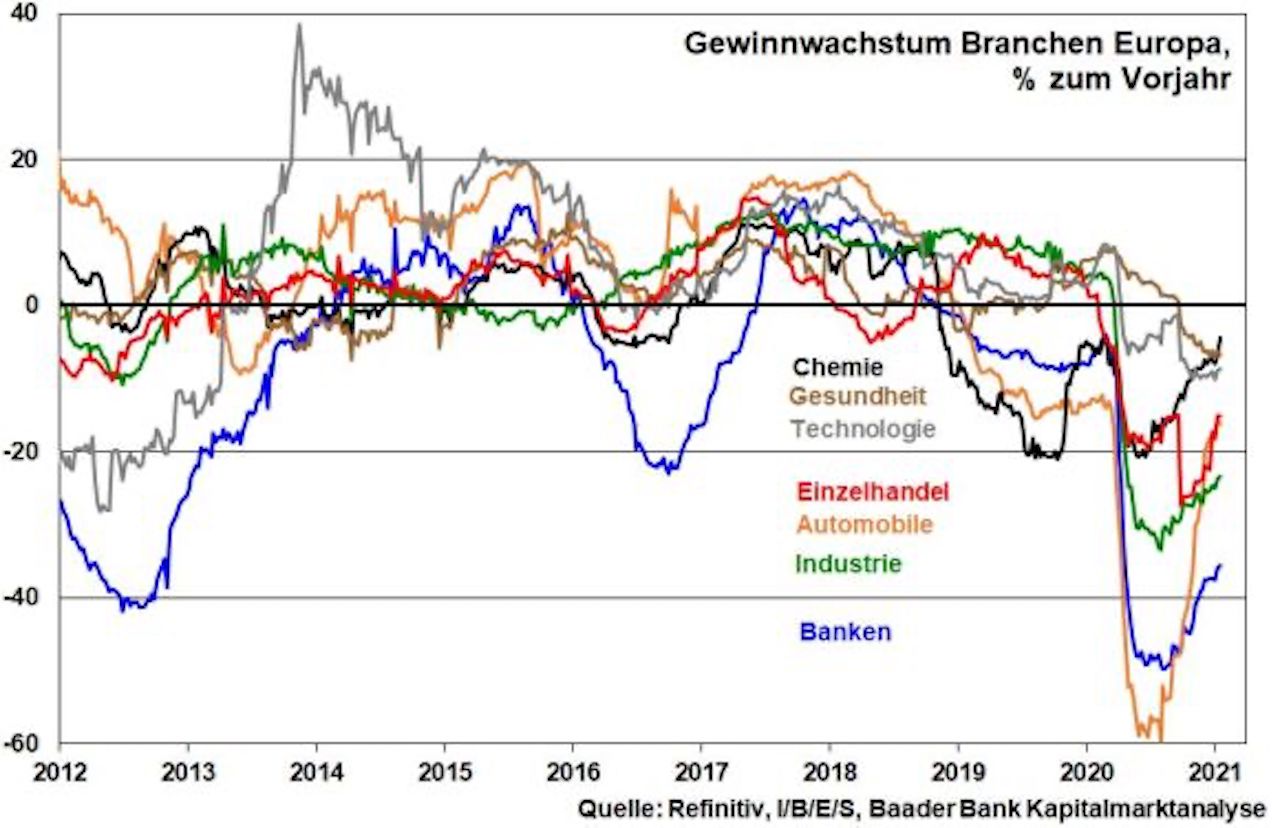

Die Pralinenschachtel des Aktienmarkts bietet nicht nur High-Tech.So profitieren die Klassiker der Old Economy deutlich von der Konjunkturerholung. Z.B. zeigt der erneute und oberhalb der Erwartungen ausgefallene Anstieg des ZEW Konjunkturindex, dass es in Deutschland wirtschaftlich klar aufwärtsgeht. Folgerichtig zeigt auch das Gewinnwachstum der zyklischen Branchen stramm aufwärts.

Grafik 4: Gewinnwachstum Branchen Europa

Gerade diese Gewinndynamik bremst die Bewertung von Old Economy trotz ihrer Rallye. Daher macht diesen Titeln die Zinsangst weniger aus, zumal sie teilweise mit dem Zuckerguss schöner Dividendenrenditen glänzen.

Grafik 5: Bewertung der europäischen Branchen gemäß Kurs-Gewinn-Verhältnis (KGV)

Mit einer verbesserten Konjunkturstimmung gewinnt nicht zuletzt das Value-Lager – das sich typischerweise aus zyklischen Werten zusammensetzt – gegenüber eher techniklastigem Growth an Bedeutung.

Grafik 6: Stimmung in Industrie weltweit und Entwicklung Value- gegenüber Growth-Aktien

Jedoch fällt der Trendwechsel nicht dramatisch aus. Statt einer scharfen Branchenrotation ist eher von einer -ergänzung zu sprechen.

Bei der Aktienauswahl auf Qualität setzen

Am Aktienmarkt gibt es also nicht nur New oder Old Economy, schwarz oder weiß. Die Grautöne werden mall dunkler, mal heller. Entscheidend ist, dass es in beiden Lagern süße, voll im Saft stehende Früchte am Baum ebenso gibt wie Fallobst.

Das gute alte Stockpicking ist wieder angesagt. Es geht wieder um klassische Aktienauswahl: Perspektiven zu einem vernünftigen Preis. Auf den Inhalt kommt es an, nicht auf die blendende Verpackung, die die Herde anlockt.

Nennen wir es das Aschenputtel-Prinzip: Die Schlechten ins Kröpfchen, die Guten ins Töpfchen bzw. Depötchen.

Robert Halver leitet die Kapitalmarktanalyse bei der Baader Bank. Mit Wertpapieranalyse und Anlagestrategien beschäftigt er sich seit Abschluss seines betriebswirtschaftlichen Studiums 1990. Halver verfügt über langjährige Erfahrung als Kapitalmarkt- und Börsenkommentator. Er ist aus Funk und Fernsehen bekannt und schreibt regelmäßig für Cash.