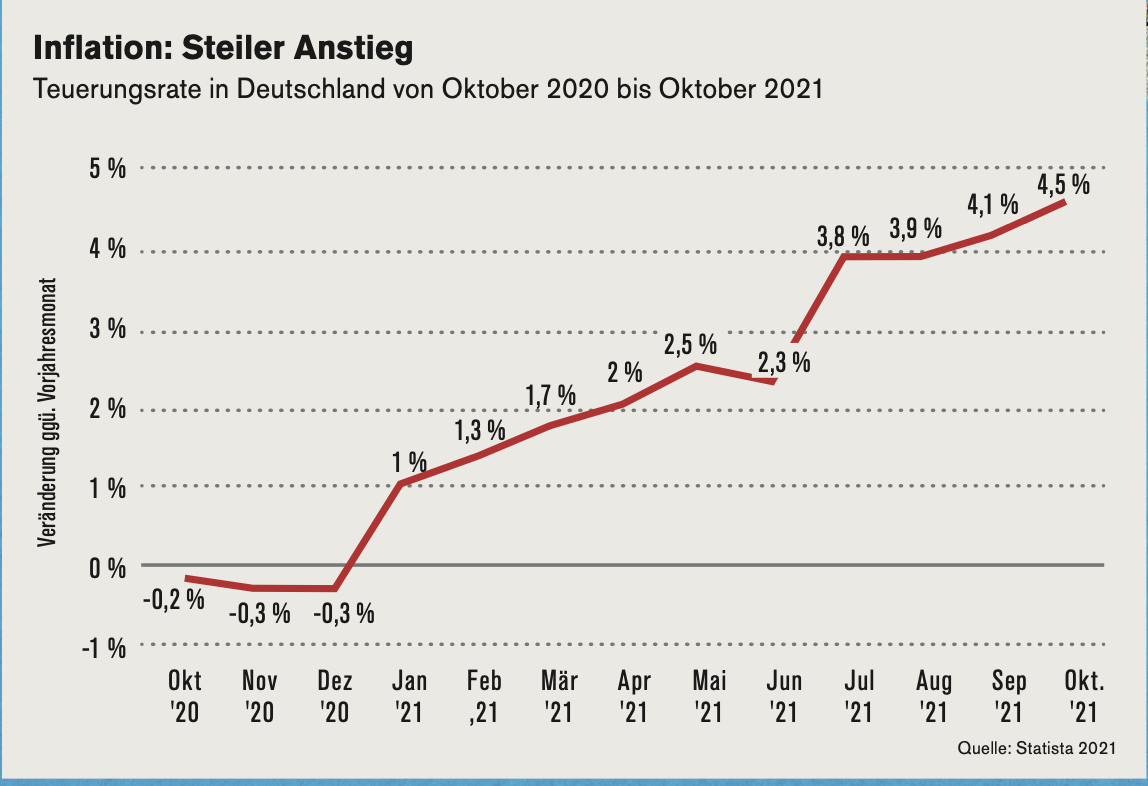

Ob Kaffee, Mietwagen, der Besuch beim Frisör, Heizöl oder Strom. Die Preise ziehen auf breiter Front an. Im Oktober ist die Inflation hierzulande um 4,5 Prozent im Vergleich zum Vorjahresmonat gestiegen. So hoch war die Teuerung zuletzt vor 28 Jahren. Deutschland steht damit aber nicht allein, die Preise sind weltweit auf dem Vormarsch. In den USA etwa gab es im Oktober mit 6,2 Prozent den kräftigsten Preisschub seit November 1990.

Vor diesem Hintergrund mag das Ergebnis jüngsten Umfrage der Bank of America unter 430 Fondsmanagern aus aller Welt, kaum zu verwundern. Das größte Risiko für die Märkte sehen die Geldmanager, die zusammen 1,4 Billionen Dollar verwalten, nämlich weder in der anhaltenden Corona-Pandemie noch in den Sorgen über die künftige Entwicklung der Unternehmensgewinne, sondern in den Inflationsgefahren.

Viele Anleger befürchten, dass die Preise weiter steigen. Dies hat vor allem langfristig gravierende Folgen: Schon bei einer Inflation von zwei Prozent lösen sich nach gut zehn Jahren ein Fünftel, nach 20 Jahren ein Drittel und nach 35 Jahren die Hälfte der Kaufkraft des Ersparten in Luft auf. Besonders drastisch wirkt sich dies für Sparer aus, die Ihr Kapital in risikolosem Festgeld oder auf dem Sparbuch parken. Laut einer Statistik der Bundesbank belief sich die Realverzinsung von Ersparnissen auf klassischen Sparbüchern und Festgeldkonten im August dieses Jahres auf minus 3,7 Prozent. Allein im September haben Deutschlands Sparkontenbesitzer laut Tagesgeldvergleich.net 8,8 Milliarden Euro verloren. Bis zum Jahresende prognostiziert das Finanzportal einen realen Zinsverlust bei Spareinlagen von mehr als 63 Milliarden Euro.

Teuerungsschub ist kein kurzfristiges Phänomen

„Im Niedrigzinsumfeld kommt man an einer Anlage in Aktien und Fonds nicht vorbei, wenn man verhindern will, dass die Ersparnisse schleichend an Wert verlieren“, mahnt daher Karsten Rusch, Bereichsleiter Wertpapiere & Versicherungen bei der Postbank. Erschwerend kommt hinzu, dass die Inflation kein vorübergehendes Phänomen zu sein scheint. „Die Notenbanken und Staaten haben wenig Interesse an steigenden Zinsen“, sagt etwa Volker Schulz, Volker Schulz, Co-Chefredakteur beim im Bernecker-Verlag erscheinenden, mehrfach prämierten ‚Aktionärsbrief: „Die explodierenden Schuldenberge lassen sich nun mal am besten via Inflation abbauen. Das nennt man finanzielle Repression.“

„Die Inflation steigt weltweit immer weiter und lässt Zweifel an der Beurteilung aufkommen, dass der aktuelle Teuerungsschub nur von kurzer Dauer sein wird“, glaubt auch Arif Husain, Portfoliomanager und Head of International Fixed Income bei T. Rowe Price. Der Marktkenner sieht zudem die Gefahr, dass die Notenbanken im Kampf gegen die Inflation den Anschluss verlieren – auch wenn dies in manchen Fällen beabsichtigt sein könnte.

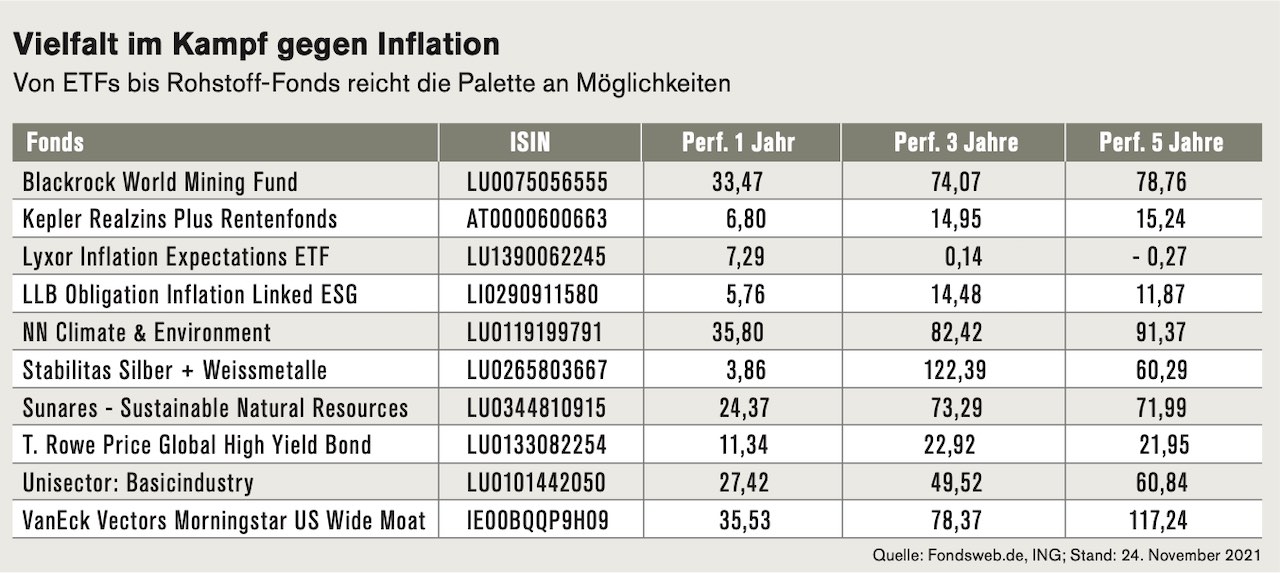

Damit das Ersparte Zuwachs erlebt, bieten sich beispielsweise inflationsgeschützte Anleihen an. Meist handelt es sich dabei um Staatsanleihen mit einem vergleichsweise niedrigen nominalen Zinssatz. Hinzu gesellt sich ein an einen Inflationsindex gebundener Aufschlag. Bei diesen Anleihen erhöhen sich Jahr für Jahr der Nominalwert, was sich gleichermaßen auf die Zahlung bei Fälligkeit auswirkt als auch auf die Kupons. Zwar spielen diese Papiere ihre Vorteile aus, wenn die Teuerung deutlich zulegt. Renditewunder sollten Anleger trotzdem nicht erwarten. Zwischen zweieinhalb und fünf Prozent warfen gute Fonds und börsennotierte Indexfonds dieser Investmentkategorie in den vergangenen Jahren durchschnittlich pro Jahr ab.

Brisante Mischung aus steigenden Preisen und niedrigen Zinsen

Für Jonathan Baltora, Portfolio Manager und Head of Sovereign, Inflation und Forex bei Axa Investment Managers, sind inflationsgebundene Anleihen eine „naheliegende Wahl, da sie fest an die Gesamtinflation gekoppelt sind, welche auch die Lebensmittel- und Energiepreise umfasst.“ Angesichts der derzeit gefährlichen Melange aus Teuerung und historisch niedrigen Zinssätzen bevorzugt er inflationsgebundene Anleihen mit kurzen Laufzeiten gegenüber Papieren mit längeren Laufzeiten.“

Der Inflation-Expectations-ETF von Lyxor geht noch einen Schritt weiter. Er kauft inflationsindexierte Anleihen und verkauft traditionelle Festverzinsliche. Er setzt somit auf diejenigen Schuldscheine, die bei Inflation gefragt sind und wettet gleichzeitig gegen normale Anleihen und filtert so die reine Inflation aus dem Kapitalmarkt heraus. Anleger, die weltweit in inflationsgebundene Anleihen unterschiedlicher Währungen investieren wollen, finden im Obligationen Inflation Linked ESG-Fonds der Liechtensteinischen Landesbank ein probates Investmentvehikel. Den größten Anteil haben Papiere aus den USA vor Anleihen in britischen Pfund und Euro-Bonds. Zurzeit hält der Fonds relativ viele Bonds mit langen Laufzeiten. Die Wertentwicklung in den vergangenen drei Jahren belief sich auf 14 Prozent.

Den Schwerpunkt des Kepler Realzins Plus Rentenfonds bilden Anleihen, die an die Inflation der Eurozone geknüpft sind. Zudem mischt Manager Heimo Flink Papiere mit Bindung an die US-Inflation bei, um das Rendite-Risiko-Profil zu verbessern. Darauf entfällt im Schnitt rund ein Viertel des Fondsvermögens. Wechselkursrisiken werden stets abgesichert. Der Fonds zählt zu den vergleichsweise preiswerten aktiv gemanagten Anlagepools für inflationsindexierte Anleihen und schaffte in den vergangenen drei Jahren ein jährliches Plus von 4,7 Prozent, was sich insgesamt auf knapp 15 Prozent summiert.

Evy Hambro managt erfolgreich den Blackrock World Mining Fonds.

Mit Burggraben-Aktien die Inflation auskontern

Auf weltweite Hochzinsanleihen setzt der ebenfalls aktiv gesteuerte Global High Yield Bond Fund von T. Rowe Price. Michael Della Vedova, Global High Yield Portfolio Manager, Fixed Income Division bei dem US-Vermögensverwalter zeigt sich im Hinblick auf das Kreditrisiko insgesamt „weiterhin positiv, da der Höhepunkt der geld- und fiskalpolitischen Anpassung die Wertentwicklung von Risikopapieren weiterhin stützen sollte.“ Es sei reichlich Liquidität vorhanden und der Markt befinde sich in einem Aufwertungszyklus, da die Anzahl der Aufwertungen die der Abwertungen vier Quartale in Folge übertroffen habe. Die annualisierte Rendite auf Sicht der vergangenen drei Jahre lag bei knapp sieben Prozent.

Eine Möglichkeit, die Teuerung zu kontern, sieht Aktionärsbrief-Chefredakteur Volker Schulz auch in Aktien von Unternehmen, die auch in Zeiten der Inflation ihre Preissetzungsmacht behalten, weil sie über ein Geschäftsmodell verfügen, das nicht so einfach übernommen werden kann – ähnlich einer Burg, die durch Gräben gesichert ist. Diese sogenannte Burggraben-Aktien schnitten in unsicheren Zeiten deutlich besser abschneiden als der Gesamtmarkt. Der etwas sperrig klingende VanEck Vectors Morningstar US Wide Moat-ETF etwa bündelt 49 Titel, die diesen Ansatz verfolgen.

Die Finanzinformations- und Analysefirma Morningstar nimmt ausschließlich Unternehmen in diesen Index auf, die sich mit einem „breiten Burggraben“ (englisch: Wide Moat) von der Konkurrenz abgrenzen und günstig bewertet sind. Zu den Wettbewerbsvorteilen zählen beispielsweise eine eigene Technologie, schwer kopierbare Produkte oder starke Marken. In den vergangenen fünf Jahre erwirtschaftete der Indexfonds, der zuletzt Ende September umgeschichtet wurde, ein Plus von mehr als 120 Prozent.

Gold und Silber als Depotbeimischung

Als klassische Absicherung gegen eine steigende Teuerung gelten Rohstoffe. Einer Untersuchung der Goethe-Universität zufolge landen sie auf dem zweiten Platz bei den höchsten realen Renditen in Inflationsperioden. Anleger können Rohstoffe ihrem Depot über Branchenfonds oder ETF in Rohstoffe beimischen. Zu den einträglichsten Branchenfonds zählt der Stabilitas Silber + Weißmetalle, der seit November 2018 rund 120 Prozent an Wert gewann.

Fondsmanager Martin Siegel investiert in die weltgrößten Silberproduzenten, kleinere Silberproduzenten wie auch in Silberexplorationswerte. Aus jedem Segment filtert er die fundamental unterbewerteten Titel heraus. Abgerundet wird das Portfolio durch Gesellschaften, die neben Silber auch Gold und Basismetalle fördern oder explorieren sowie reinen Goldminen, die ein ähnliches Chance-Risiko Profil wie Silberwerte aufweisen, aber deutlich liquider sind.

Wer sein Rohstoff-Engagement breiter diversifizieren will, findet im BlackRock World Mining Fund eine mögliche Alternative, dessen Dreijahresperformance bei rund 70 Prozent liegt. Mit Blick auf die Grundstoffe am höchsten gewichtete das Fondsmanager-Duo Evy Hambro und Olivia Markham zuletzt Kupfer, Gold und Stahl am höchsten. Die Top drei bildeten der weltgrößte Rohstoffhändler Glencore, der britisch-südafrikanische Bergbaukonzern Anglo American und der US-Kupfer- und Goldproduzent Freeport McMoran.

Zu den bedeutenden Treibern der Inflation zählen in diesem Jahr auch die Agrarrohstoffe. Kaffee etwa hat sich gemessen am S&P GSCI-Index seit November 2020 um fast 90 Prozent verteuert, während für Weizen 40 Prozent mehr bezahlt werden muss, als vor Jahresfrist. Marktkenner glauben, dass das – ebenso wie bei Gold, Öl und Co. – kein temporäres Phänomen ist. Vielmehr prognostizieren Sie einen ‚Superzyklus‘, einen viele Jahre anhaltenden Anstieg der Notierungen, die deutlich über dem langfristigen Trend liegen.

Auf landwirtschaftliche Rohstoffe fokussiert sich der ETC des US-Emittenten WisdomTree auf den Bloomberg Agriculture Subindex. ETC steht für Exchange Trade Commodity, börsengehandelte Wertpapiere, die Anlegern eine Investition in Rohstoffe ermöglichen. Mit einem Jahresgewinn von 49 Prozent Anlageprodukt hat WisdomTree-ETC der Inflation erfolgreich Paroli geboten.

Autor Christian Euler ist Buchautor und Wirtschaftsjournalist.