Seit März 2022 ist der Leitzins der USA, die Federal Funds Rate, von effektiv 0,08 Prozent auf 4,58 Prozent gestiegen, der Einlagesatz der EZB seit Juli 2022 von minus 0,5 Prozent auf zurzeit 2,5 Prozent. Marktteilnehmer erwarten inzwischen, dass das Meiste hinter uns liegt und in der zweiten Jahreshälfte der Höhepunkt des Zinszyklus, und damit die Wendepunkte erreicht sein werden – in Amerika bei 5,12 Prozent, im Euroraum bei 3,5 Prozent. Das hat auf beiden Seiten des Atlantiks die Märkte für Bonds und Aktien euphorisiert.

Ich halte das aus mindestens zwei wichtigen Gründen für verfrüht: Es sieht zum einen nicht danach aus, dass es in naher Zukunft Rezessionen geben wird, die dann durch Zinssenkungen verhindert oder abgemildert werden müssten, und zweitens sind die Inflationsraten noch lange nicht da, wo sie die beiden Notenbanken gerne hätten.

Erfahrungsgemäß verwendet das National Bureau of Economic Research (NBER) der USA mehrere Indikatoren für die Datierung von Rezessionsperioden. Die am Markt beliebte Definition – ein Rückgang des saisonbereinigten realen BIP in zwei aufeinander folgenden Quartalen – gehört nicht dazu. Am wichtigsten sind die Zahlen für die Beschäftigung, das reale Einkommen, insbesondere die Löhne und Gehälter, die Ausgaben der privaten Haushalte sowie die Industrieproduktion.

Am amerikanischen Arbeitsmarkt herrscht gerade ein Boom: Die Anzahl der Beschäftigten war zuletzt um nicht weniger als 3,3 Prozent höher als vor einem Jahr, die Arbeitslosenquote ist auf den rekordniedrigen Wert von 3,4% gesunken, und auf jeden Arbeitssuchenden entfallen zwei offene Stellen. Es gibt keine Anzeichen, dass diese Dynamik demnächst nachlassen wird. Ohne einen Rückgang der Beschäftigung ist es aber fast ausgeschlossen, dass es zu einer Rezession kommt. Es ist der wichtigste Indikator.

Warum also die Leitzinsen senken?

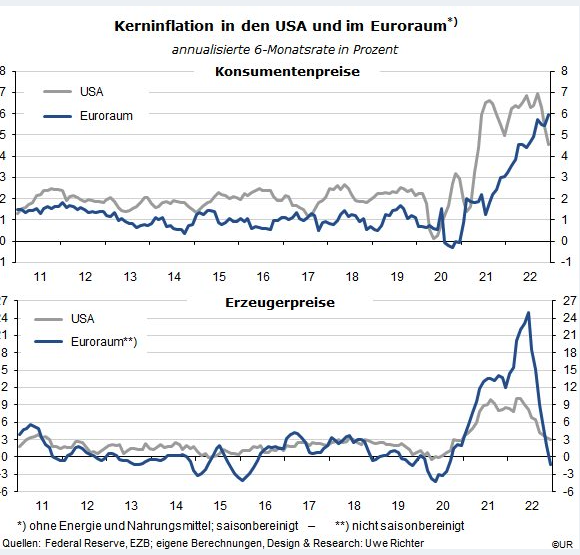

Da sich Löhne und Preise trotz der angespannten Lage am Arbeitsmarkt nur sehr moderat entwickeln, ist es schon verständlich, dass am Markt auf niedrigere Leitzinsen gewettet wird. Geht es nach den Terminsätzen an den Dollar-Geldmärkten, werden die US-Zinsen von jetzt 4,9 Prozent bis zum Spätsommer noch um etwa 30 Basispunkte auf etwa 5,2 Prozent steigen und von da an allmählich in Richtung drei Prozent sinken. Die durchschnittlichen Stundenlöhne lagen zuletzt nur noch um 4,4 Prozent über ihrem Vorjahreswert, genauso viel wie die PCE-Kerninflationsrate, auf die die Fed besonders achtet. Beide Indikatoren zeigen einen deutlichen Abwärtstrend, sind aber nicht nur absolut gesehen noch zu hoch, sondern es ist auch keineswegs ausgemacht, dass sie sich tatsächlich nachhaltig auf einem niedrigeren Niveau stabilisieren werden.

Fed wird weiter anheben

Insgesamt wird die Fed tendenziell die Zinsen vermutlich weiter anheben und dann abwarten, was sich am Arbeitsmarkt tut. Die EZB hat derweil verkündet, dass ihr Leitzins, der Einlagesatz, im März und voraussichtlich auch im Mai um jeweils 50 Basispunkte steigen wird, auf dann 3,5 Prozent. Obwohl die europäischen Stundenlöhne im Durchschnitt nur um etwa 2,5 Prozent höher sind als vor einem Jahr und sich die Kernraten von Einfuhr-, Erzeuger- und Verbraucherpreisen auf einem deutlichen Abwärtstrend befinden, sind letztere im Vorjahresvergleich noch sehr hoch. Außerdem ist die „headline“ Inflationsrate der Verbraucherpreise mit ihren 8,5 Prozent im Vorjahresvergleich mehr als viermal höher als der Zielwert von 2 Prozent. Der Druck, die Inflation durch eine restriktivere Geldpolitik in den Griff zu bekommen, ist in den Ländern des Euroraums viel stärker als in den USA: Die realen Haushaltseinkommen sind im vergangenen Jahr deutlich gesunken und dürften auch aktuell immer noch zurückgehen. Es kommt zu sozialen Problemen.

Die EZB kann ebenfalls darauf verweisen, dass die Beschäftigung stark zunimmt, nämlich mit einer Rate von fast zwei Prozent im Vorjahresvergleich, und dass die Arbeitslosenquote noch nie so niedrig war (6,6 Prozent). Höhere Leitzinsen sind zudem ein Mittel, den Wechselkurs des Euro zu erhöhen und damit die importierte Inflation zu reduzieren. Zwar sind die negativen Effekte der steigenden Leitzinsen auf die langfristigen Zinsen bereits sichtbar, vor allem im Immobiliensektor und bei den Unternehmensinvestitionen, aber auf kurze Sicht kommt es aus Glaubhaftigkeitsgründen vor allem darauf an, an der Inflationsfront Erfolge zu erzielen. Noch hat sich keine Lohn-Preisspirale entwickelt. Um eine dauerhafte Verminderung des Kapitalstocks zu vermeiden, müssen die Zinsen weiter rasch und in großen Schritten erhöht werden – damit sie bald auch wieder gesenkt werden können. Ich vermute, dass das bei der EZB ähnlich gesehen wird.