Der Erwerb eines Eigenheims über eine Zwangsversteigerung kann sich durchaus lohnen. Allerdings sollten Interessenten einige wichtige Punkte beachten, damit sich ein vermeintliches Schnäppchen nicht zur Kostenfalle entwickelt.

Um in den Besitz einer Immobilie zu gelangen, gibt es mehrere Möglichkeiten: selbst bauen, eine leerstehende Immobilie erwerben oder den Zuschlag bei einer Zwangsversteigerung.

Allein im letzten Jahr wurden rund 31.000 Eigentumswohnungen oder Häuser durch Zwangsversteigerungen verkauft. Der Erwerb einer solchen Immobilie kann sich durchaus lohnen, so das Baufinanzierungsportal Baufi24.

Allerdings gelte es, einige Besonderheiten im Vergleich zum herkömmlichen Immobilienkauf zu beachten.

Kein Rechtsanspruch auf Besichtigung

Vor dem Versteigerungstermin sollten sich Interessierte sämtliche Informationen rund um das Objekt einholen. Dazu zähle die Versteigerungsakte mit Grundbuchauszug und Gutachten, Aufschluss über den Verkehrswert sowie die Beschreibung des Objektzustands und vor allem auch, ob es etwaige Schäden oder Mängel gibt.

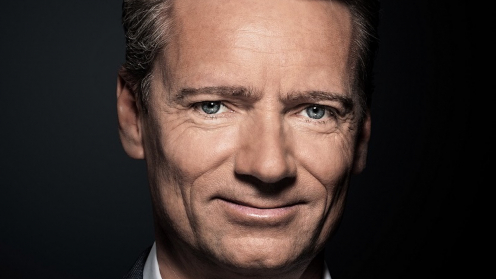

„Da von Rechts wegen her kein Anspruch auf eine Objektbesichtigung besteht, ist dieser Punkt umso wichtiger und kann den Käufer davor bewahren, die sogenannte Katze im Sack zu kaufen“, erklärt Stephan Scharfenorth, Geschäftsführer bei Baufi24.

Denn eine Gewährleistung oder gar eine Art Rücktritt wegen Baumängeln gebe es bei einer Zwangsversteigerung nicht.

Fachleute zu Rate ziehen

Wenn ein Besichtigungstermin zustande kommt, sollte der Interessent sich gut vorbereiten, damit alle heiklen Themen besprochen werden. Außerdem empfehle es sich, Bauberater, Architekten oder Bauingenieure mitzunehmen, da diese meist über mehr Fachwissen verfügen.

Zu einer gründlichen Vorbereitung zähle nicht nur, Informationen über das Objekt einzuholen, sondern auch über dessen Umgebung, etwa das Verkehrsaufkommen oder etwaige Störfaktoren, wie Einflugschneisen oder Fabriken.

Die Bank vorab informieren

„Interessierte, die gut vorbereitet einen Zwangsversteigerungstermin besuchen wollen, halten auch ihre eigenen Finanzen im Blick“, rät Scharfenorth. Soll der Kauf mit einem Bankdarlehen finanziert werden, empfehle es sich, vorab ausgiebig mit der Bank zu beraten.

Denn der Beleihungswert der Immobilie aus Sicht des Finanzinstituts werde vom tatsächlichen Zuschlagsbetrag und nicht vom Wert laut Verkehrswertgutachten bestimmt.

[article_line]

„Wer also eine Immobilie weit unter dem Verkehrswert ersteigert, diesen Kaufpreis aber zu 100 Prozent finanzieren möchte, muss mit den Konditionen für eine 100-Prozent-Finanzierung rechnen“, erläutert Scharfenorth. Einige Banken würden den Darlehensvertrag erst nach erfolgreichem Gebot vergeben, manche auch schon vorher.

In diesem Fall sei es sinnvoll darauf zu achten, dass bei einem möglichen Widerruf des Darlehensvertrages keine Kosten entstehen.

Budget nicht aus dem Blick verlieren

Auf keinen Fall sollten Interessierte im Eifer des Gefechts mehr bieten, als das eigene Budget hergibt. Zu beachten ist außerdem, dass neben dem Kaufpreis aufgebracht auch Kapital für die Grunderwerbssteuer, Zuschlagsgebühren vom Gericht und den Grundbucheintrag aufgebracht werden müssen. Als Faustregel gelte eine Summe von bis zu fünf Prozent des Kaufpreises. (bk)

Foto: Shutterstock