Bei der Immobilienfinanzierung zählt jeder noch so kleine Zinsschritt. Bereits ein Unterschied von einem Prozentpunkt kann mehrere tausend Euro kosten. Seit dem historischen Tief im Herbst 2010 steigt der effektive Zins wieder. Die LBS rechnet vor, was das für Bausparer bedeuten kann.

Nach Angaben der Deutschen Bundesbank war der Effektivzins für Bauspardalehen mit einer Laufzeit von zehn Jahren im Herbst vergangenen Jahres auf den einen historischen Tiefststand von 3,59 Prozent gesunken. Seitdem werden Immobilienfinanzierungen langsam wieder teurer. Inzwischen liegt das Zinsniveau wieder um 0,5 Prozentpunkte höher bei 4,1 Prozent.

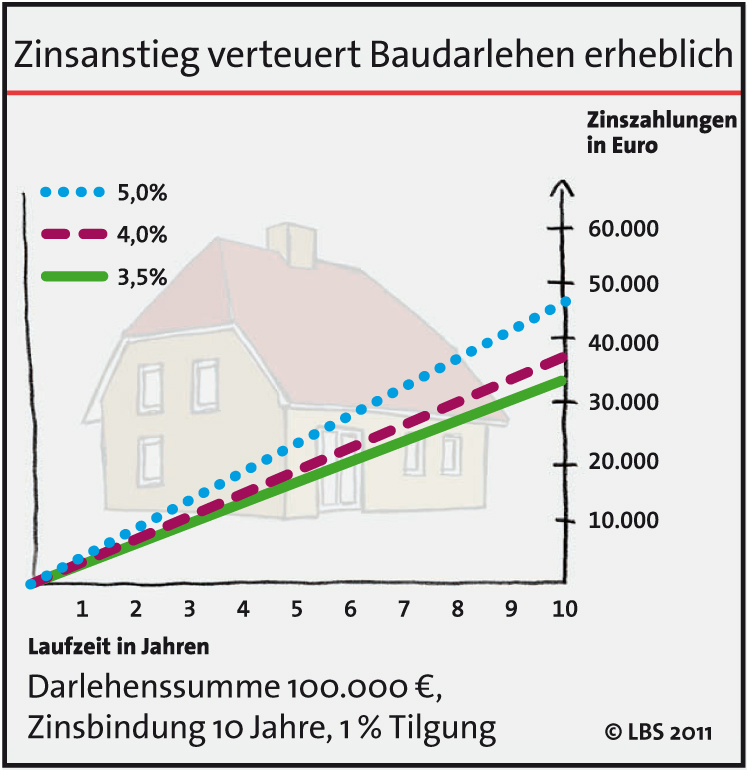

Schon ein Anstieg der Zinsen um ein oder zwei Prozentpunkte verteuert ein Wohnbaudarlehen um viele tausend Euro, wie eine Beispielrechnung der Landesbausparkassen (LBS) zeigt (siehe Grafik unten).

So müsste ein Bauherr, der einen Kredit über 100.000 Euro mit 3,5 Prozent Zinsen und einem Prozent Tilgung aufnimmt, dafür über eine Laufzeit von zehn Jahren eine gleichbleibende monatliche Rate von 375 Euro zahlen. Dem Beispiel nach fallen in Summe Zinsen von etwas mehr als 33.000 Euro an.

Steigt der Zinssatz auf fünf Prozent, muss er, so die LBS-Rechnung, mit 500 Euro für das gleiche Darlehen jeden Monat 125 Euro mehr aufbringen. Insgesamt zahlt er über 47.000 Euro Zinsen – rund 14.000 Euro Mehrkosten.

Gleichzeitig ist die Restschuld nach zehn Jahren im zweiten Fall etwas kleiner. „Das vergleichsweise niedrige Zinsniveau sollten Darlehensnehmer nutzen, um eine höhere Tilgungsrate zu vereinbaren, damit die Restschuld am Ende der Zinsbindungsfrist möglichst gering ist“, empfiehlt Dr. Uwe Krink von der LBS.

Mit einer Kombination aus Vorfinanzierungskredit und Bausparvertrag könnten sich Bauherren und Käufer, die ihre Wunschimmobilie bereits fest im Auge haben, die günstigen Zinskonditionen für die gesamte Laufzeit der Finanzierung sichern. Dazu solle der Kreditnehmer, so der Rat der LBS, einen Bausparvertrag in Höhe des Kreditbedarfs und ein tilgungsfreies Darlehen in gleicher Höhe abschließen.

Bei Zuteilung des Bausparvertrags löse er mit der Bausparsumme das Vorausdarlehen ab und zahle anschließend das Bauspardarlehen zurück. Auf diese Weise würden Sparer ihre monatlichen Raten von Beginn an für die gesamte Laufzeit der Finanzierung kennen und gleichzeitig flexibel bleiben: Auf das Bauspardarlehen könnten jederzeit Sonderzahlungen geleistet werden.

Foto: Shutterstock; Grafik: LBS