Die erste Sitzung nach dem Brexit-Votum hat gezeigt, dass die europäische Zentralbank (EZB) weiterhin abwartend agiert. Der Leitzins bleibt bei null Prozent. Auch die Fed schließt Zinserhöhungen aus. Die Baufinanzierungszinsen erreichen einen erneuten Tiefststand. Gastkommentar von Stephan Gawarecki, Dr. Klein.

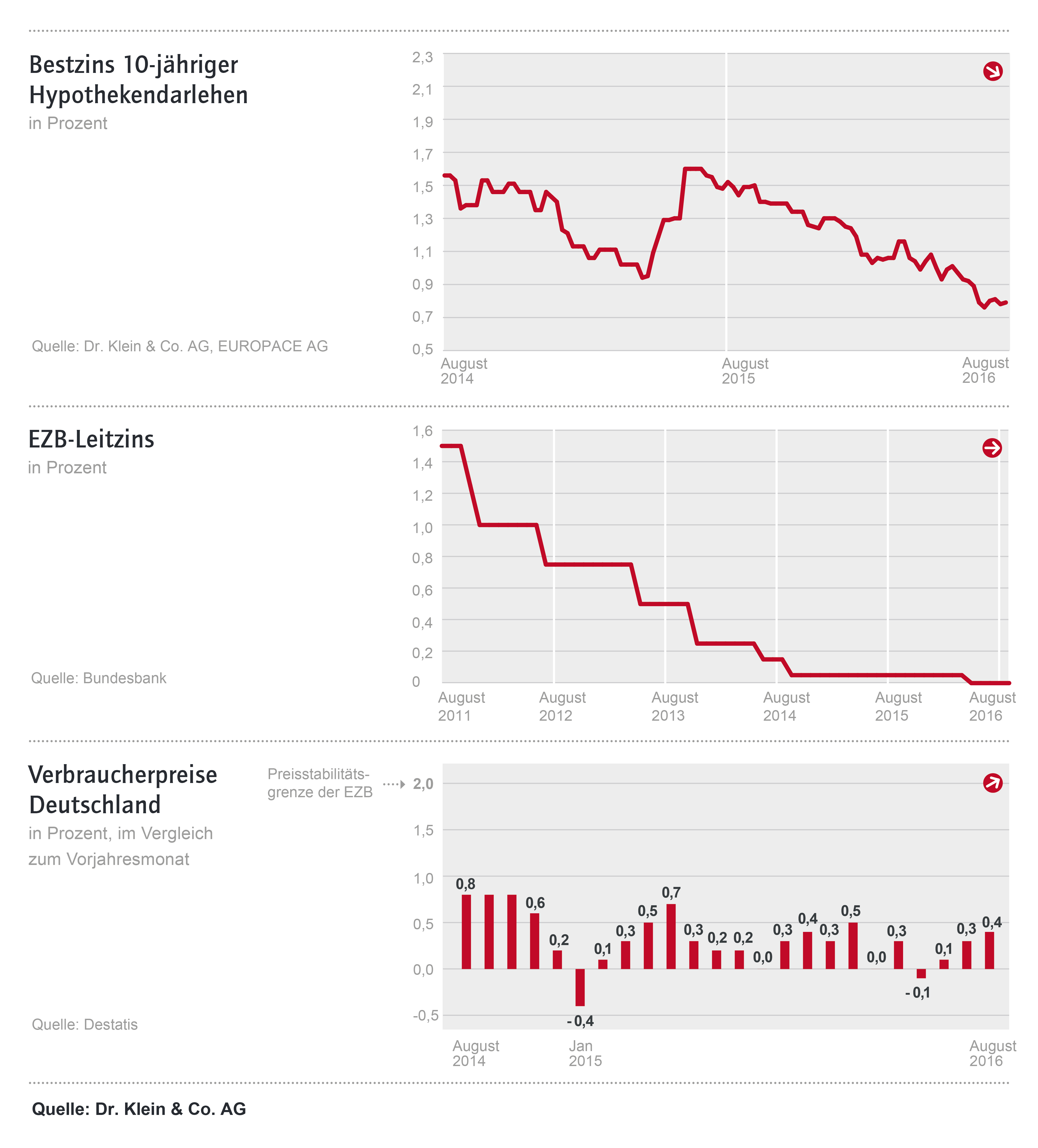

Anfang August lag der Bestzins der Baufinanzierungszinsen bei 0,78 Prozent und erreichte somit einen erneuten Tiefststand.

Langfristige Folgen des Brexit-Votums sind abzuwarten

Der erste Schock nach dem überraschenden Brexit-Votum vom 23. Juni ist verdaut und die Lage an den internationalen Finanzmärkten hat sich ein wenig entspannt. Das britische Pfund ist weiterhin auf einem niedrigen Stand, jedoch hat sich der Dax nach einer kurzen Talfahrt wieder eingependelt.

Da ein EU-Austritt aber ein Novum ist, möchte die EZB weiterhin abwarten. Auf ihrer jüngsten Sitzung vom 21. Juli hat sie daher entschieden, an ihrer bisherigen Geldpolitik festzuhalten und den Leitzins von null Prozent beizubehalten. Der Strafzins für Banken, die ihr Geld bei der EZB einlagern, liegt nach wie vor bei 0,4 Prozent.

Das Kaufprogramm für die Unternehmensanleihen soll mindestens bis März 2017 fortgeführt werden, eine Verlängerung schließt EZB-Chef Draghi nicht aus. Er betont, dass in der gegenwärtigen Situation eine genaue Abschätzung der Lage erforderlich ist und man keine voreiligen Schlüsse ziehen solle.

Genaue Bewertung der Finanzmärkte nicht möglich

Die momentane Datenlage sei noch nicht ausreichend, um die Konsequenzen des Brexit auf die Finanzmärkte genauer abschätzen zu können. Sobald eine genaue Bewertung möglich sei, werde eine Anpassung der Geldpolitik an die allgemeine Wirtschaftslage vorgenommen.

Die EZB werde dann versuchen, eventuelle negative Auswirkungen des Brexit auf den Finanzmarkt auszugleichen und dafür alle ihr zur Verfügung stehenden Instrumente nutzen. Die nächste Sitzung der Europäischen Zentralbank am 8. September wird mit Spannung erwartet.

Zum Vergrößern bitte auf die Grafik klicken.

Fed nimmt leicht optimistische Haltung ein

Die US-Notenbank Federal Reserve (Fed) hat auf ihrer Sitzung vom 27. Juli ebenfalls beschlossen, den Leitzins nicht anzuheben. Seit der letzten Erhöhung im Dezember 2015 schwankt der Leitzins somit weiterhin zwischen 0,25 und 0,5 Prozent.

Dennoch ist die Stimmung optimistischer: Dies hängt vor allem mit den Kriterien Wirtschaftswachstum, Arbeitslosenquote und Inflation zusammen. Wenn sich diese Faktoren weiterhin positiv entwickeln, könnte eine Erhöhung des Leitzinses in der Dezembersitzung wahrscheinlich werden.

Die Fed teilt ihre Gründe für eine jetzige Zurückhaltung ihrer Geldpolitik mit der EZB: Die Auswirkungen des Brexit auf den Finanzmarkt müssten erst abgewartet werden.

Präsidentschaftswahlen und Brexit

Zudem ist wahrscheinlich, dass man in der Zeit vor den Präsidentschaftswahlen keine großen Veränderungen vornehmen möchte, um die Wirtschaft und auch die Stimmung im Volk nicht zu sehr zu beeinflussen. Dennoch wird die Sitzung am 21. September eine Prognose geben können, wie sich der politische Geldkurs der amerikanischen Zentralbank in Zukunft verhält.

[article_line type=“most_read“]

Einzig die Bank of England versuchte am 4. August, mit ihrer Senkung des Leitzinses von 0,5 auf 0,25 Prozent die Stärke der negativen Auswirkungen des Brexit-Votums auf die Britische Wirtschaft ein wenig abzufangen.

Wie entwickeln sich die Baufinanzierungszinsen?

Die mittel- bis langfristigen Auswirkungen des Brexit auf den Hypothekenmarkt in Deutschland sind ebenfalls noch unklar. Kurzfristig können Immobilienkäufer weiterhin von den extrem tiefen Baufinanzierungszinsen profitieren.

Jedoch sollte damit nicht zu lange gewartet werden, denn sobald die Konsequenzen des Brexit auf den Finanzmarkt abzusehen sind, kann man damit rechnen, dass Draghi seine Worte in die Tat umsetzen wird. Dann könnten auch die Baufinanzierungszinsen wieder steigen. Bisher aber zeigt sich die deutsche Konjunktur trotz des geplanten Austritts der Briten aus der EU als robust.

Empfehlenswert scheint daher, sich jetzt eine Finanzierung mit hoher Tilgungsrate und langer Zinsbindung zu sichern. Wer bereits seit längerem eine Baufinanzierung hat, sollte jetzt über eine geeignete Anschlussfinanzierung oder ein Forward-Darlehen nachdenken.

Der Autor Stephan Gawarecki ist Vorstandssprecher der Dr. Klein & Co. AG.

Foto: Dr. Klein