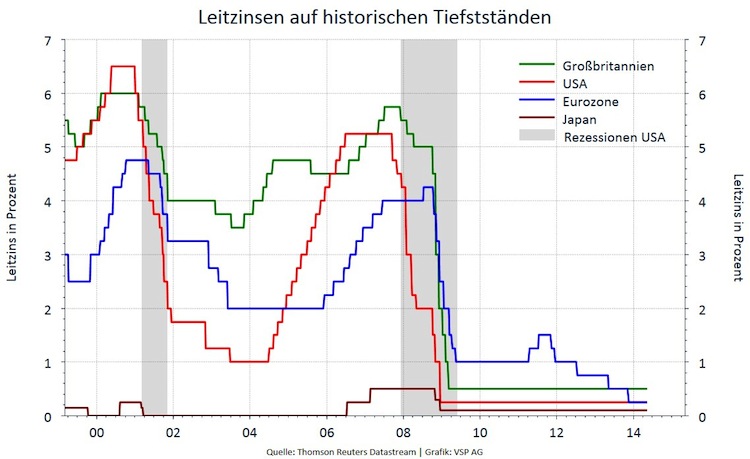

Noch vor kurzem keimte Hoffnung auf, dass ausgehend von den USA eine Zinswende bevorstehe. Vor allem Sparer in Deutschland wünschen sich höhere Zinsen sehnlichst herbei. Doch die Hoffnung ist bereits wieder verpufft. Die Europäische Zentralbank wird Anfang Juni die Zinsen wohl erneut senken, allen Risiken und Nebenwirkungen zum Trotz.

Gastbeitrag von Hannes Zipfel, VSP Financial Services AG

Minizinsen als notwendiges Übel

Vor genau fünf Jahren, im Mai 2009, endete offiziell die Rezession in den USA, die ausgelöst wurde durch das Platzen der dortigen Immobilienblase und die anschließende Finanzkrise. Doch der bisherige Aufschwung in der größten Volkswirtschaft der Welt aber auch die Erholung in Europa nach der Eurokrise weisen, gemessen an der Erholung der Arbeitsmärkte und der Investitionen, die geringste Dynamik aller Konjunkturerholungen der Nachkriegszeit auf.

Offensichtlich handelt es sich nicht um eine normale Erholung. Dazu bedarf sie einfach schon zu lange aggressiver Stützungsmaßnahmen von Seiten der Notenbanken, deren Geldpolitik seit fünf Jahren im Krisenmodus verharrt.

Dabei nehmen die Wachstumsraten weltweit schon wieder ab. Die US-Investmentbank Goldman Sachs drittelte gerade erst ihre Schätzung für die ökonomische Expansion der USA für dieses Jahr von drei auf ein Prozent.

Wackeliges Wachstum

Das Wachstum in China, dem Konjunkturtreiber des aktuellen Zyklus, schwächelt ebenfalls und in der Eurozone ist die Kreditvergabe nach wie vor rückläufig und Konsum und Investitionen stagnieren unter Berücksichtigung der Inflationsrate.

Das dynamischste Wachstum zeigen nach wie vor die Verschuldungsstände der Industrienationen, mit Ausnahme von Deutschland. In den USA, wo die Kreditvergabe an den privaten Sektor besser funktioniert als in Europa, steigt auch die Gesamtverschuldung, also inklusive privater Sollstände, wieder stark an. Vor allem Immobilien-, Automobil-, Kreditkarten- und Studentendarlehen zeichnen für diese dynamische Entwicklung verantwortlich und sind die eigentlichen Wachstumstreiber.

Aufschwung auf Pump

Der aktuelle Aufschwung ist also nicht getrieben von Investitionen aus Ersparnissen und Konsumexpansion durch Einkommenssteigerungen sondern primär wiederum auf Pump finanziert. Häuser, Aktien, Automobile etc. werden kreditfinanziert und so Konsum massiv vorgezogen, ohne dass zukünftige Einkommenssteigerungen absehbar wären.

Der aktuelle Zyklus mutet fast an wie ein Kettenbriefspiel, das nur noch so lange funktioniert, wie durch Kreditexpansion Staatsausgaben, Konsum und beleihbare Vermögenspreise weiter durch Niedrigzinsen subventioniert werden.

Ein Ende der Niedrigzinsphase ist daher nicht absehbar, da das Kartenhaus sonst zu kollabieren droht, zumal der Zenit des bereits in die Jahre gekommenen Aufschwungs schon überschritten scheint.

Risiken und Nebenwirkungen sind bereits sichtbar

Die Notwendigkeit, die Zinsen künstlich zu drücken und in der Nähe der Nulllinie zu halten, um sowohl die kreditgetriebene Konjunktur als auch die Schuldentragfähigkeit vieler Staaten aufrecht zu erhalten, löst in der Finanz- und Realwirtschaft schädliche Nebenwirkungen aus, die ihrerseits das Potenzial haben, neue Krisen auszulösen.

Die anhaltende Krisenpolitik der Notenbanken im Jahr Sechs des Aufschwungs beschränkt sich nicht nur auf eine de facto Nullzinspolitik, sonder bedient sich auch der digitalen Notenpresse, deren Einsatz euphemistisch als Quantitative Easing (QE) bezeichnet wird.

Die dabei erzeugte Überschussliquidität, die in den verschiedenen Geldmengenaggregaten und in den Bilanzen der Notenbanken sichtbar wird, zeigt bereits ihre Wirkung: An den haussierenden Aktienmärkten aber auch bei steigenden Preisen für Immobilien, Kunstgegenstände bis hin zu Ramschanleihen von Unternehmen und Staaten mit zweifelhafter Bonität.

Gefahren von Vermögenspreisblasen

Die Gefahren von Vermögenspreisblasen sind hinlänglich bekannt, ist doch das Platzen diverser Immobilien- und Aktienblasen kennzeichnend für das erste Jahrzehnt dieses Jahrhunderts. Das hält jedoch die verantwortlichen Geldpolitiker nicht davon ab, die gleiche Politik zu wiederholen, die zur New-Economy-Blase und zum Subprime-Desaster geführt hatten.

Zu erklären ist diese Redundanz, die sich der gleichen Instrumente bedient, die bereits zu den vorherigen Blasen-Katastrophen geführt haben nur mit der Intention, ein überschuldetes System so lange wie möglich am Leben zu erhalten und auf Selbstheilung zu hoffen.

Dass die von den Zentralbanken günstig zur Verfügung gestellte Liquidität dabei vor allem neue Preisblasen bei Vermögenswerten hervorruft, liegt speziell in Europa an den Bankbilanzen. Die Banken weisen nach wie vor sehr niedrige Eigenkapitalquoten im Vergleich zu ihren Risikoaktiva auf. Neue Risiken in Form von Krediten an Unternehmen und Haushalte scheuen die Banken daher.

Seite zwei: Banken fungieren als Staatsfinanzierer