„Die neuen Regeln sind jedoch kein Allheilmittel. Einige unserer Studienteilnehmer sind besorgt über ungewollte Nebeneffekte. Sie befürchten unter anderem eine schlechtere Verfügbarkeit sowie eine Reduzierung des Research-Angebots.“

Uneinig sind seien sich die Befragten über die Höhe der jährlich zu erwartenden Kosten für Research. Das deute zum einen auf die vielfältigen Investmentstrategien hin, zum anderen aber auch auf die große Unsicherheit bezüglich der Preisbildung, die noch immer Verhandlungen unterliegt.

Der Medianwert der jährlich zu erwartenden Kosten für Aktien-Research betrage zehn Basispunkte. Dies entspricht einem Betrag von einer Million Euro pro Jahr für ein fiktives Volumen von einer Milliarde Euro Assets under Management (AuM). Die Kosten für Research im Bereich Fixed Income, Currencies and Commodities (FICC) seien mit rund 350.000 Euro pro Jahr bei einem Nominalvolumen von einer Milliarde Euro verwaltetem Vermögen etwa halb so hoch wie für Aktien-Research.

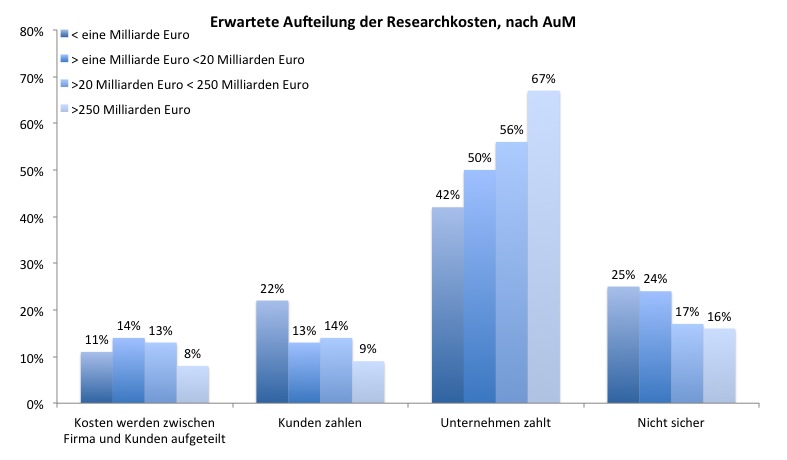

21 Prozent der Befragten seien noch unsicher darüber, wie ihr Unternehmen den Großteil der Aufwendungen decken wird. Jeder zweite Marktteilnehmer (53 Prozent) gehe davon aus, dass die Kosten von den Investmentunternehmen übernommen werden. 15 Prozent erwarten laut der Studie, dass Analyseleistungen dem Kunden in Rechnung gestellt werden, während zwölf Prozent der Befragten von einer gemischten Verteilung ausgehen.

Möglicher Wettbewerbsnachteil für kleinere Unternehmen

Die Übernahme der Analysekosten durch die Unternehmen korreliere direkt mit der Höhe der verwalteten Vermögen. Zwei Drittel (67 Prozent) der Befragten aus Investmentfirmen mit einem verwalteten Vermögen von mehr als 250 Milliarden Euro würden erwarten, dass ihr Unternehmen die Kosten tragen wird.

Dagegen liege der Anteil bei Marktteilnehmern mit weniger als einer Milliarde Euro verwaltetem Vermögen bei lediglich 42 Prozent. Darüber hinaus äußerten sich die Investmentexperten besorgt über einen möglichen Wettbewerbsnachteil für kleinere Unternehmen. Dies spiegele die Befürchtungen der Industrie wider, dass die Veränderungen zum Marktaustritt einiger kleinerer Unternehmen führen und den Konsolidierungsprozess zugunsten großer, globaler Organisationen weiter vorantreiben werden.

Mifid II werde sich auch auf die Anbieterseite von Research auswirken. 78 Prozent der befragten Investmentexperten gehen nach Angaben des CFA Institutes davon aus, dass sie künftig weniger Research von Investmentbanken beziehen werden. 44 Prozent würden erwarten, dass Research künftig vermehrt im eigenen Haus stattfindet. (kl)

Foto: Shutterstock