Ohne zusätzliche Vorsorge werden künftige Rentner ihren Lebensstandard im Alter auch dann nicht sichern können, wenn sie bis 70 arbeiten. Das ist eines der Ergebnisse einer Studie der Ruhr-Universität Bochum, die Fidelity in Auftrag gegeben hat.

Selbst wenn Arbeitnehmer bis 70 arbeiten, wird die Rentenlücke zwar kleiner, aber nicht verschwinden. Ohne zusätzliche Vorsorge lässt sich der Lebensstandard im Alter nicht halten. Das ist das Ergebnis einer Studie der Ruhr-Universität Bochum im Auftrag von Fidelity International.

Rentenlücke wird lediglich kleiner

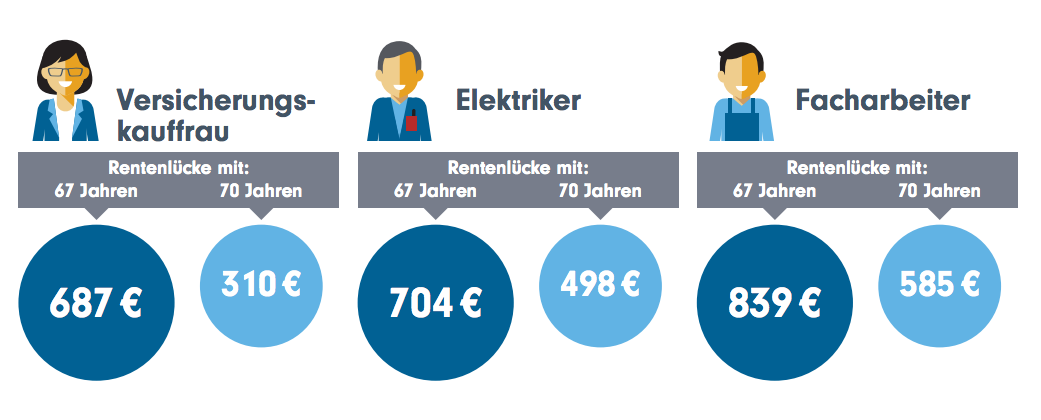

Auf Basis von typischen Erwerbsbiografien für verschiedene Berufsgruppen hat Professor Martin Werding die Rentenlücke für einen Renteneintritt mit 67 und 70 Jahren ermittelt. Die Rentenlücke bezeichnet den Abstand zwischen der gesetzlichen Rente und dem Einkommen im Alter, dass den Lebensstandard sichern würde. Grundlage ist das geltende Rentenrecht.

Als lebensstandardsichernd wird ein Alterseinkommen angesehen, das beim Renteneintritt auf Nettobasis 85 Prozent des verfügbaren Einkommens im letzten Erwerbsjahr erreicht.

Nach den Ergebnissen von Werding würden einer heute 42-jährigen Versicherungskauffrau im Alter jeden Monat 687 Euro fehlen, wenn sie bis 67 arbeitet. Ginge sie drei Jahre später in Rente, würde die Lücke immer noch 310 Euro betragen, unter Berücksichtigung zukünftiger Preissteigerungen.

Alexander Leisten, Leiter des Deutschlandgeschäfts von Fidelity International, sagt: „Die Rente mit 70 ist keine Lösung. An zusätzlicher privater und betrieblicher Vorsorge führt kein Weg vorbei. Leistungsstark und generationengerecht wird unser Rentensystem nur dann, wenn wir die Kapitaldeckung stärken.“

Er ergänzt: „Es ist auch die Verantwortung der Politik, den Bürgern diese Wahrheit deutlich zu machen und sie durch finanzielle und steuerliche Anreize zu motivieren, eigenverantwortlich vorzusorgen.“

Details zur Studie

Im Auftrag von Fidelity International haben Prof. Martin Werding und Benjamin Läpple von der Ruhr-Universität Bochum den Zusammenhang zwischen dem Renteneintrittsalter und der Höhe der Rentenlücke untersucht.

Berücksichtigt wurden dabei Langfrist-Projektionen der Rentenfinanzen, das derzeit geltende Rentenrecht (mit einer Anhebung der gesetzlichen Regelaltersgrenze auf 67 Jahre bis 2031), realitätsnahe Verläufe der Erwerbsbiografien sowie individuelle Merkmale wie Geschlecht, Familienstand oder Kinderzahl der Versicherten, die sich vor allem bei der Besteuerung von Erwerbs- und Alterseinkommen auswirken. (kl)

Foto: Shutterstock