Das Verhältnis von kurz- zu langfristigen Zinsen wird schon lange als Frühwarnsystem genutzt. So warnt die Zinskurve auch in diesen Tagen vor einer Rezession. Welche weiteren Indikatoren dafür sprechen und wie Anleger reagieren sollten:

Börsianer und Volkswirte sind in Alarmbereitschaft. Einer der Gründe dafür ist die abflachende Zinsstrukturkurve. „An der Börse wird sie als recht treffsicheres Frühwarnsystem gehandelt, da sie in der Vergangenheit oft mit längerem zeitlichem Vorlauf auf eine Rezession hindeutete“, sagt Dr. Franz Wenzel, Anlagestratege für institutionelle Kunden bei AXA Investment Managers.

Sorge um inverse Zinsstruktur

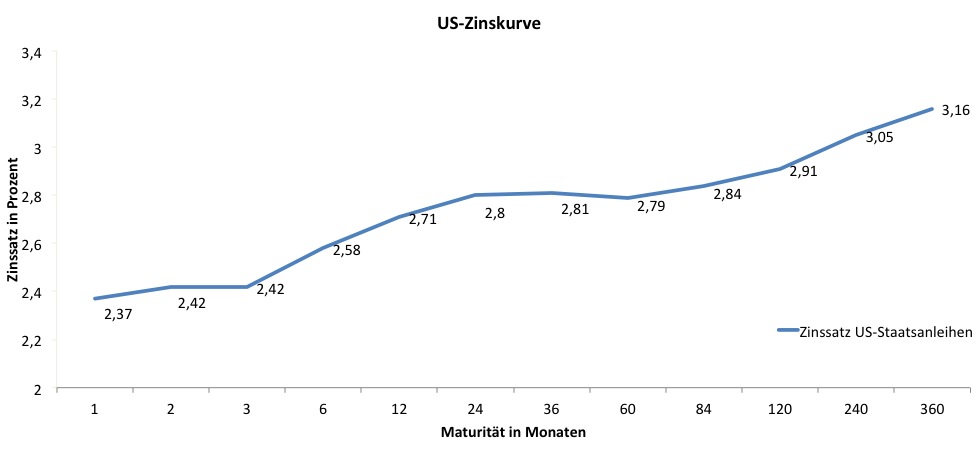

Die US-Zinsstrukturkurve, die die Differenz zwischen langfristigen Zinsen und dem Zins für kurzfristige Anleihen angibt, hat sich von 260 Basispunkten Anfang 2014 auf aktuell 20 Basispunkte abgeflacht. Bei einer inversen Kurse übersteigen die kurzfristigen die langfristigen Zinsen.

„Die Sorge um eine inverse Zinsstruktur macht umso mehr die Runde auf dem Börsenparkett, seit es quasi sicher ist, dass die US-Notenbank die Geldmarktzinsen von aktuell 2,25 Prozent im Laufe des Jahres 2019 weiter Richtung drei Prozent anheben wird und damit auch die Renditen für zweijährige Anleihen ansteigen werden“, so Wenzel weiter.

Die Zinsen für lange Laufzeiten, am „langen Ende der Zinsstrukturkurve“ spiegeln die Wachstums- und vielmehr die Inflationserwartung der Marktteilnehmer wider. Die restriktivere Geldpolitik sei eine Folge der hohen Inflationserwartung, die die Notenbank zum Handeln zwingen.

Seite zwei: Weiterer Indikator für eine nahende Rezession