Die Offenlegungsverordnung (auch SFDR – Sustainable Finance Disclosure Regulation) verpflichtet Finanzmarkteilnehmer und Finanzberater in EU zu umfangreicher Transparenz hinsichtlich der Berücksichtigung von Nachhaltigkeit im Anlage- bzw. Beratungsprozess. Die Mitglieder des Verbandes sehen viele Aspekte skeptisch. Sie stehen dem Mehraufwand an Bürokratie reserviert gegenüber und plädieren in ihren Kommentaren deutlich für mehr Markt.

Zum Hintergrund: Die Transparenzverpflichtungen können sich beispielsweise auf den Umgang mit Nachhaltigkeitsrisiken sowie auf die Art und Weise der Berücksichtigung von negativen Nachhaltigkeitswirkungen (Principal Adverse Impact) beziehen. Zusätzlich werden in der Verordnung konkrete Anforderungen sowie Offenlegungspflichten für nachhaltige Investmentprodukte formuliert. Dabei wird grundsätzlich in zwei nachhaltige Produktkategorien unterschieden: Erstens, Produkte mit sog. ökologischen und/oder sozialen Merkmalen (Artikel 8) und zweitens, Produkte mit nachhaltigem Investitionsziel (Impact Investments) (Artikel 9). Daneben gibt es noch die Kategorie Sonstige (Artikel 6).

Die Ergebnisse der umfangreichen Befragung im Einzelnen:

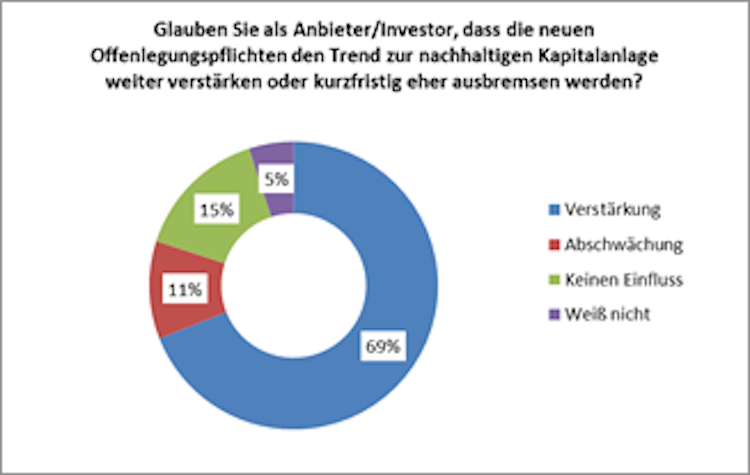

Werden die neuen Offenlegungspflichten den Trend zur nachhaltigen Kapitalanlage weiter verstärken oder kurzfristig eher ausbremsen?

Insgesamt 69 % der Befragten sind der Ansicht, die Offenlegungspflichten werden den Trend eher verstärken, z.B. würden die Produktauflage und/oder die Produktnachfrage durch die gestiegene Transparenz weiter steigen. Umgekehrt sind nur 11 % der Ansicht, dass die neuen Offenlegungspflichten zu einer Abschwächung des Trends führen werden. Dass die neuen Pflichten keinen Einfluss auf die nachhaltige Kapitalanlage haben, erwarten 15 % der Investment Professionals.

In den Kommentaren äußern sich deutliche und zum Teil grundsätzliche Vorbehalte gegen die neuen Offenlegungspflichten und die Einführung von Nachhaltigkeitsstandards. Von Planwirtschaft im Anlagebereich, die am Ende immer zu Ineffizienz und Fehlallokation führe, ist die Rede, ebenso davon, dass zusätzlicher Verwaltungsaufwand und verstärkte Regulatorik und zusätzlicher Verwaltungsaufwand den ESG-Trend und die Vielfalt eher behindere. Mittelfristig werde ein Bürokratiemonster geschaffen und nicht-nachhaltigen, aber wichtigen Grundversorger-Branchen werde der Geldhahn abgedreht. Vereinzelt wird aber auch darauf hingewiesen, Transparenz sei das Gebot der Stunde und potenzielle Investoren erwarteten dies.

Artikel 8 und Artikel 9 Produkte auf dem Vormarsch

Von den Mitgliedern des DVFA erwarten 27 Prozent einen Marktanteil der Artikel 8 Produkte von bis zu 25 %. Deutlich mehr als ein Drittel (38 Prozent rechnet mit einem Marktanteil von bis zu 50 % und ein Drittel (33 Prozent) geht davon aus, dass der Marktanteil der in Rede stehenden Produkte in 5 Jahren mehr als 50 % betragen wird. Nur 2 Prozent geben keine Einschätzung ab.

Eine deutliche Mehrheit von 68 Prozent der Befragten schätzt den Marktanteil der Artikel 9 Produkte in den nächsten fünf Jahren auf bis zu 25 %. Dagegen erwarten 22 Prozenteinen Marktanteil von bis zu 50 %. Nur 5 Prozent gehen davon aus, dass der Anteil auf mehr als 50 % steigen wird, weitere 5 Prozent legen sich in der Einschätzung nicht fest.

Insgesamt erwarten die Investment Professionals damit deutliche Zuwächse bei Art. 9, aber vor allem auch Art. 8 Produkten, ein Zeichen, dass die Industrie sich zunehmend stärker als zuvor auf ESG-Themen konzentriert.

Kunden dürfen zunehmend Nachhaltigkeit in Anlageentscheidungen einbeziehen

Zum Einfluss der neuen Informationen durch die Offenlegungspflicht auf die Anlageentscheidung von Endkunden befragt, sind 36 Prozent der Meinung, dass bis zu einem Viertel der Endkunden ihre Entscheidung auf der Basis der neuen Informationen treffen werden. 30 Prozent sind der Auffassung, dass dies bis zu 50 % der Endkunden so handhaben werden und 26 Prozent der Befragten rechnen mit einem Anteil von mehr als 50 %. 8 Prozent antworteten mit „ich weiß nicht“.

In ihren Kommentaren weisen die Investment Professionals des DVFA darauf hin, es sei entscheidend, dass die Beratung auch wirklich qualifiziert sei und, dass das Interesse der Kunden nur groß sei, wenn die Unternehmen eine vernünftige Rendite erwirtschafteten. Insofern dient die stärkere Durchdringung des Kapitalmarktes sowohl den Unternehmen als auch den Anlegern.

Werden die neuen Offenlegungspflichten spürbar zu einer nachhaltigen Transformation der Finanzindustrie und letztlich der Realwirtschaft führen?

Mit 73 % ist die große Mehrheit der Befragten der Meinung, dass es zu spürbaren Auswirkungen auf die Transformation der Finanzindustrie und letztlich der Realwirtschaft in Richtung Nachhaltigkeit führen wird. 27 % sind gegenteiliger Auffassung – diese Gruppe war aufgefordert, ihre Meinung in den Kommentaren zu begründen.

Die Befragten verweisen darauf, es sei ein schwieriger und zeitaufwändiger Weg, der allerdings innerhalb der nächsten zehn Jahre zu einem Umdenkungsprozess führe. Einige vertreten die Ansicht, der Trend zu nachhaltigen Investitionen sei schon da, auch hätten viele Konzerne und kleinere Gesellschaften Veränderungen sowohl im Produktionsprozess als auch im Produktmix schon eingeleitet, ohne dass es der jetzt debattierten Pflichten bedurft hätte. Die Regulierung ziehe lediglich hinterher, habe aber wenig positiven Einfluss. Wiederum andere sind der Auffassung, es werde erst dann wirklich nachhaltig agiert, wenn schädliches Handeln Geld koste oder sanktioniert werde, bis dahin handele es sich eher beim Thema nachhaltigen Anlegens um ein Modethema für die Finanzindustrie und die Beraterbranche.

Mehrfach argumentieren die Investment Professionals für marktwirtschaftliche Impulse (Preis, Angebot und Nachfrage) als die besseren Steuerungsinstrumente im Vergleich zu Regularien. Zudem führe ein Übermaß an Regulierung zu Umgehungstatbeständen oder Green Washing.

Auch die Einschätzung ist zu lesen, dass von nachhaltigen Investoren gemiedene Werte für nicht-ideologisch anlegende Investoren umso attraktiver würden. Zudem wird kritisiert, dass doch eigentlich Befürworter von Offenlegungspflichten nachweisen und begründen müssten, dass die Regulierung die gewünschten Effekte auslöst und nicht umgekehrt.

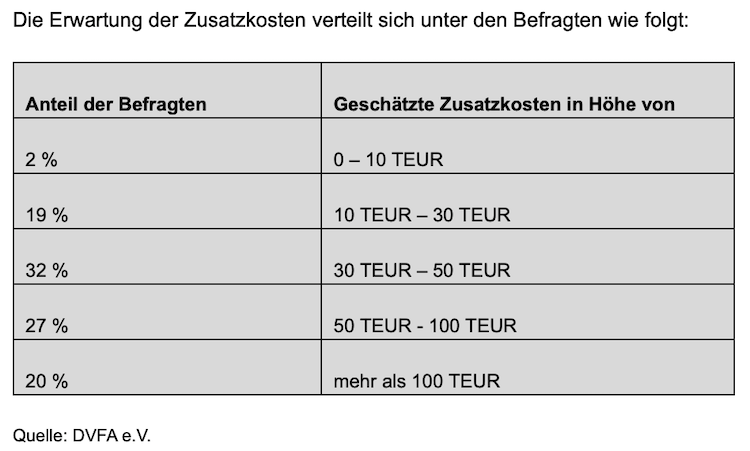

Wie hoch steigen die jährlichen Zusatzkosten (z.B. für Dateneinkauf und Reportingprozesse) zur Erfüllung der Offenlegungspflichten ein für einen Asset Manager mit € 1 Mrd. AuM?

Die Umfrageergebnisse zeigen deutlich, dass die Asset Manager regulatorisch mit weiteren teilweise erheblichen Zusatzkosten für die Implementierung ihrer ESG-Strategie belastet werden.

In den Kommentaren wird aber auch darauf hingewiesen, dass die Höhe der Kosten stark von der verwalteten Assetklasse abhängen.

Die aktuellen Nachhaltigkeitsratings stellen auf große Datenmengen ab. Entsprechend wurden bisher nur DAX, MDAX und große SDAX Unternehmen von Nachhaltigkeitsratingagenturen mit einem ESG-Rating bewertet. Insbesondere kapitalmarktnotierte KMUs (Marktkapitalisierung bis zu € 200 Mio.) verfügen meist nicht über eine Datenbasis, die ein ESG Rating ermöglicht. Könnten kapitalmarktnotierte KMUs, die kein Impact Investment sind, deshalb systematisch aus dem Investmentfokus von Investoren herausfallen?

Insgesamt 42 % der befragten Investment Professionals erwarten, dass kapitalmarktnotierte KMUs ohne Impact Investment aus dem Fokus von Investoren verloren gehen könnten. Fast genauso vielen sind mit 43 % gegenteiliger Auffassung. 15 % legen sich hier nicht fest.

Die Kommentare spiegeln überwiegend die Argumente derjenigen wider, die negative Folgen für KMUs erwarten und erwarten, das Thema ESG könne eine zusätzliche Belastung für kapitalmarktorientierte KMUs werden. Es wird aber auch eingeräumt, dass irgendwann beispielsweise KMUs durch künstliche Intelligenz-Methoden nach ESG bewertet werden oder große Asset Manager ihre eigenen Ratings erstellen.

„Die Fragen rund um die neue Offenlegungsverordnung lässt kaum eines unserer Mitglieder kalt“, sagt Dr. Henrik Pontzen. Vorstandsmitglied des DVFA. „Die Diskussion um die Sinnhaftigkeit weiterer Transparenzpflichten, zusätzlicher Bürokratie, gelenkter Nachfrage, um nur einige Stichworte zu nennen, wird mit scharfen Argumenten geführt. Aus meiner Sicht ist das ein Zeichen des ernsthaften Ringens der Investment Professionals um den richtigen Weg zu nachhaltigem Investieren. Sie ist darüber hinaus Zeichen einer lebendigen Debattenkultur im DVFA.“

Die DVFA Monatsfrage wendet sich an die 1.400 Mitglieder des Verbandes und widmet sich Themen, die in der Finanzbranche diskutiert werden. Die Ergebnisse der Umfrage werden regelmäßig an jedem 2. Dienstag im Monat veröffentlicht.