Das geplante Produktinformationsblatt soll helfen, Altersvorsorgeprodukte transparenter zu machen. Das Deutsche Institut für Altersvorsorge (DIA) hat sich dabei gezielt mit der Frage der Kostentransparenz beschäftigt.

Gastbeitrag: Klaus Morgenstern, Deutsches Institut für Altervorsorge (DIA)

Finanzprodukte für die Altersvorsorge kranken häufig an mangelnder Transparenz und sind deswegen für Laien kaum vergleichbar. Das Altersvorsorge-Verbesserungsgesetz, das derzeit im Vermittlungsausschuss des Bundesrates liegt, will die Transparenz zumindest durch bessere Vergleichbarkeit von Riester- und Basisrenten erhöhen. In einem neuen Produktinformationsblatt (PIB) sollen künftig die Chance-Risiko-Klasse genannt und klare Angaben zu den Kosten und zum Preis-Leistungs-Verhältnis des Sparproduktes gemacht werden. Für die Beschreibung des Preis-Leistungs-Verhältnisses eignen sich die Effektivkosten.

Die Effektivkosten werden als Renditeminderung ausgewiesen, auch als „Reduction in Yield“ oder Gesamtkostenquote bezeichnet. Diese Kennziffer zeigt auf einen Blick, wie sich die Kosten des jeweiligen Vertrages auf die Wertentwicklung der Altersvorsorge auswirken. Sie geht damit über das Versicherungsvertragsgesetz (VVG) hinaus, das seit 2008 den Kostenausweis bei Lebensversicherungen in Euro und Cent vorschreibt. Damit können Altersvorsorgeprodukte spartenübergreifend verglichen werden.

Alle Kosten in einer Kennziffer erfasst

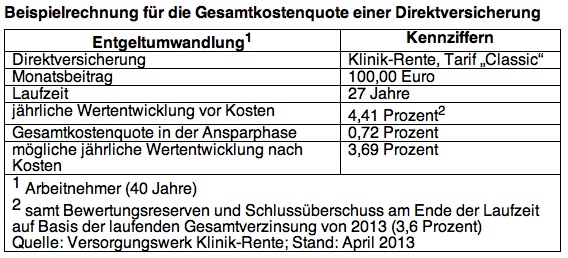

Die Gesamtkostenquote berücksichtigt alle Kosten in einer zentralen Kennziffer. Das sind sowohl die Abschluss- und Vertriebskosten als auch die laufenden Kosten des Altersvorsorgevertrages. Diese Quote gibt an, um wie viel sich die gesamte jährliche Wertentwicklung der Altersvorsorge unter Berücksichtigung aller Kosten bis zum Rentenbeginn reduziert. Hierfür werden die Kosten in eine jährliche Renditeminderung über den betrachteten Zeitraum umgerechnet.

Ein Beispiel: Die Klinik-Rente kommt bei Entgeltumwandlung von 100 Euro brutto pro Monat für einen Arbeitnehmer (40), der 27 Jahre lang in eine Direktversicherung einzahlt, derzeit auf eine jährliche Wertentwicklung von 4,41 Prozent vor Kosten, einschließlich Bewertungsreserven und Schlussüberschuss am Ende der Laufzeit. Für diesen Vertrag liegt die Gesamtkostenquote in der Ansparphase bei 0,72 Prozent (siehe Tabelle).

Leider gehen in die verwendeten Berechnungen bisher nur die Kosten in der Ansparphase von Altersvorsorgeverträgen ein, nicht jedoch die Kosten während des Rentenbezugs. Zwar könnten auch in der Auszahlungsphase Verwaltungskosten pro Jahr angegeben werden, üblich sind etwa zwei Euro pro 100 Euro gezahlte Rente pro Jahr. Die tatsächlichen Gesamtkosten hängen damit vor allem davon ab, wie lange der Kunde lebt. Somit stößt die Gesamtkostenquote in der Rentenphase an ihre Grenze.

Autor Klaus Morgenstern ist Mitglied des Sprecherkollegiums des Deutschen Instituts für Altersvorsorge in Berlin.

Foto: DIA