Kritikpunkt Doppelverbeitragung

Aktuell in der Diskussion ist die sogenannteDoppelverbeitragung von Krankenversicherungsbeiträgen bei Direktversicherungen und Versorgungsbezügen: Bezieher einer bAV aus einer Direktversicherung müssen auf ihre Betriebsrente (oder auf deren Kapitalauszahlung) den vollen Beitrag zur Krankenversicherung leisten, das heißt den Arbeitnehmer- und Arbeitgeberanteil.

Ob und in welchem Umfang diese sozialversicherungsrechtliche Ungleichbehandlung behoben wird, hängt von den grundsätzlichen Plänen der Regierungskoalition ab, wie die Betriebsrente zukünftig gestärkt werden soll. Experten gehen davon aus, dass es hier noch vor der Sommerpause des Parlaments zu Ergebnissen kommen wird.

2. Pensionskasse – spezieller Lebensversicherer

Auch mit der Wahl der Pensionskasse als bAV-Form erfüllt der Unternehmer den Anspruch seiner Arbeitnehmer auf Entgeltumwandlung. Pensionskassen sind rechtlich selbstständige Versorgungseinrichtungen – meist spezielle Lebensversicherer – die den Mitarbeitern und/oder deren Hinterbliebenen einen eigenen Anspruch auf eine Versorgungsleistung gewähren.

Es gibt sie als betriebliche, als Branchenlösungen oder als Angebot von Lebensversicherern. Die Finanzierung erfolgt entweder durch Beitragszahlung des Unternehmens oder über Gehaltsumwandlung seitens des Arbeitnehmers. In letzterem Fall ist auch eine Riester- Förderung möglich.

Die Pensionskasse verwaltet das Vermögen und übernimmt später die Auszahlung der Rente oder eines Einmalbetrages. Wie bei der Direktversicherung gilt eine Obergrenze für die Jahresprämie von vier Prozent der Beitragsbemessungsgrenze der allgemeinen Rentenversicherung plus 1.800 Euro.

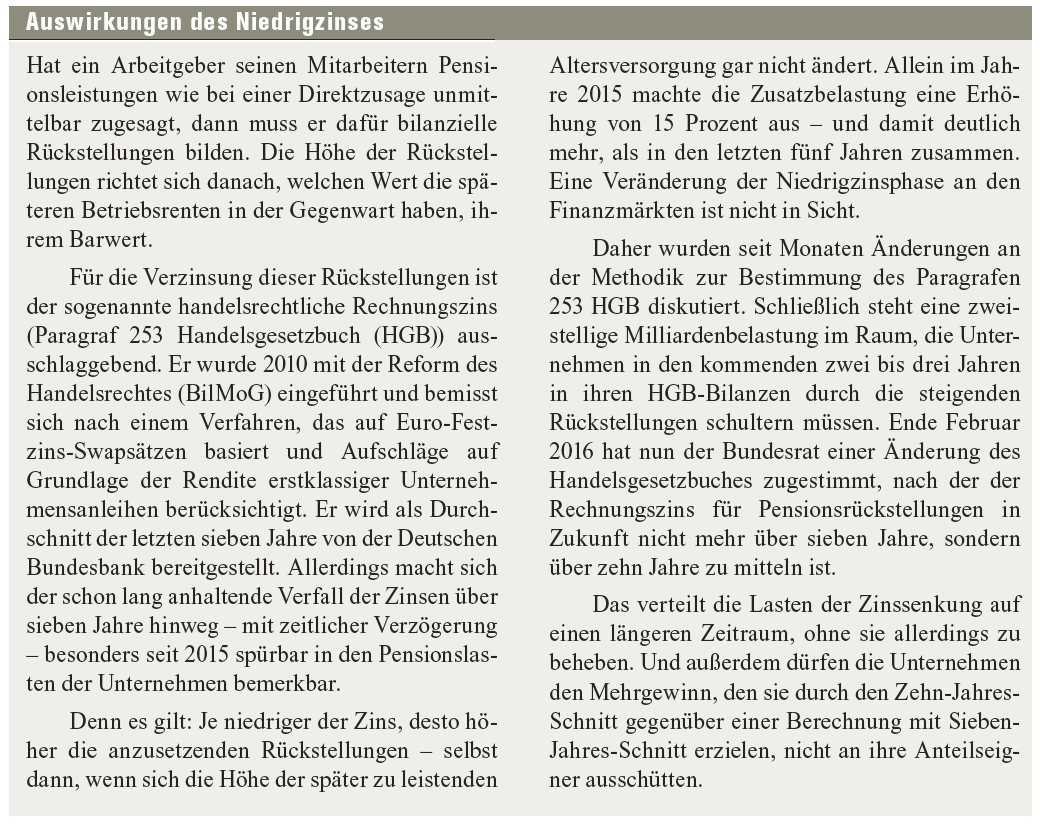

3. Direktzusage (Pensionszusage) – Gefahr durch Niedrigzinspolitik

Für Führungskräfte oder Vorstände beziehungsweise GmbH-Unternehmer, die einen höheren Versorgungsbedarf haben, bietet sich die Direktzusage, auch Pensionszusage genannt, an. Bei einer Direktzusage wird dem Bezieher eine Leistung (Kapital oder Rente) zugesagt, für die der Arbeitgeber gerade steht.

Daher wird dieser Durchführungsweg im Gegensatz zu den anderen vier „mittelbaren“ Varianten als unmittelbare Pensionsverpflichtung angesehen. Die Direktzusage ist sehr flexibel, spart Arbeitgebern und Arbeitnehmern Steuern und kennt im Gegensatz zu einer Direktversicherung keine steuerlichen Obergrenzen. Sie wirkt sich allerdings in Form von Pensionsrückstellungen auf die Bilanz aus.

Direktzusage für alle Unternehmensgrößen

Damit auch im Falle einer Insolvenz des Unternehmens die unverfallbaren Anwartschaften oder laufenden Betriebsrentenleistungen der Arbeitnehmer geschützt sind, sind Beiträge in den Pensions-Sicherungs-Verein (PSV) Pflicht. Er übernimmt bei einer Insolvenz die Versorgung an Stelle des insolventen Arbeitgebers. Die Unternehmensgröße spielt bei der Wahl dieses Durchführungsweges keine Rolle.

[article_line]

Daher eignet sich die Direktzusage sowohl für sehr kleine Unternehmen, die zum Beispiel aus dem Gesellschafter Geschäftsführer und einem Mitarbeiter bestehen, als auch für größere Kapitalgesellschaften.

Durch die Niedrigzinspolitik der letzten Jahre haben sich Direktzusagen für viele Unternehmen jedoch zu einer Belastung entwickelt. Dies liegt an der gesetzlichen Methode, nach der Unternehmen ihre Rückstellungen für Direktzusagen finanzieren müssen (siehe Kasten).

Zum Vergrößern bitte auf die Grafik klicken.

Seite drei: Unterstützungskasse: Keine Grenzen für Beiträge