Wenn Versicherungsgesellschaften in den Run-off gehen, bieten sie Kunden keine neuen Verträge mehr an“, erklärt Lars Heermann, Bereichsleiter Analyse und Bewertung bei Assekurata. „Sie wickeln ihre Bestände dann entweder intern ab oder überlassen dies externen Spezialisten.“

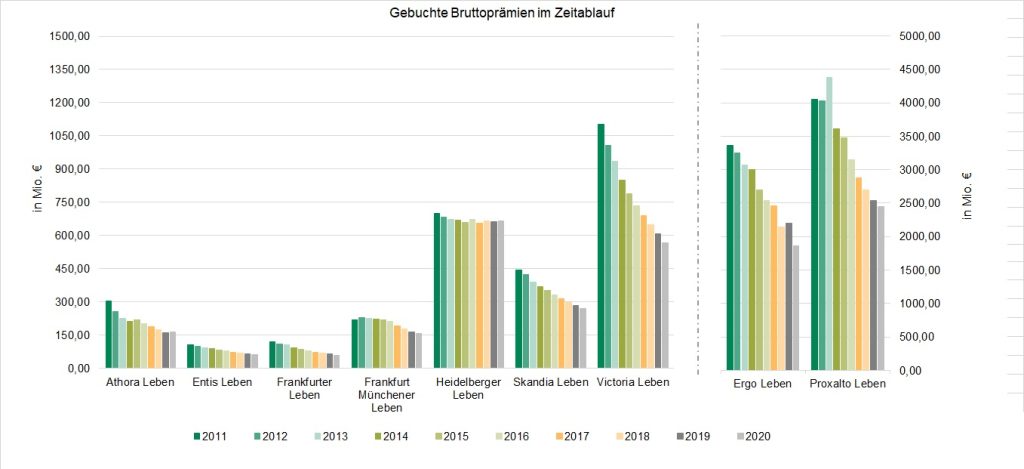

Auf dem deutschen Markt seien Run-offs insbesondere in der Lebensversicherung zu beobachten, weil das extreme Niedrigzinsumfeld das traditionelle Geschäftsmodell stark unter Druck setzt, so Heermann. Im externen Run-off befinden sich laut Assekurata derzeit sieben deutsche Lebensversicherer mit einem Prämienvolumen von insgesamt 3,8 Milliarden Euro. Ein Marktanteil von rund vier Prozent.

Laut Assekurata gibt es aktuell drei Run-off-Plattformen im Markt: DIe Viridium-Gruppe mit der Skandia Lebensversicherung AG, Heidelberger Lebensversicherung AG, Entis Lebensversicherung AG (ehemaliger Bestand der Protektor Lebensversicherungs-AG), Proxalto Lebensversicherung AG (ehemals Generali Lebensversicherung AG).

Die Frankfurter-Leben-Gruppe mit der Frankfurter Lebensversicherung AG (ehemals Basler Leben AG Direktion für Deutschland), Frankfurt Münchener Lebensversicherung AG (ehemals ARAG Lebensversicherungs-AG. Dritte Run-off-Plattform ist die Athora-Gruppe mit der Athora Lebensversicherung AG (ehemals Delta Lloyd Lebensversicherung AG).

Neben den im externen Run-off befindlichen Unternehmen hat Assekurata in der Studie zusätzlich die Victoria Lebensversicherung und die (alte) Ergo Lebensversicherung berücksichtigt; die befindet sich allerdings im internen Run-off der Ergo-Gruppe. Aufgrund der Bestandsgröße habe die bilanzielle Situation der Victoria allerdings eine hohe Aussagekraft, betont die Rating-Agentur. Zudem ermögliche sie einen Vergleich zwischen internen und externen Run-offs.

Externe Run-off-Versicherer besonders ertragsstark

Eine wesentliche Voraussetzung für die Zukunftsfähigkeit von Lebensversicherern ist eine positive Ertragssituation. „Diese lässt sich an den erzielten Rohüberschüssen und Bilanzergebnissen festmachen“, erläutert Heermann. „Insbesondere bei den externen Run-off-Gesellschaften fallen die Profitabilitätskennzahlen zum Teil deutlich marktüberdurchschnittlich aus.“

Für den Experten ein Hinweis, dass es den Run-off-Plattformen gelungen sei, zuvor wenig profitable Versicherer zumindest kurzfristig zu deutlich rentableren Unternehmen zu formen. „Die meisten Run-off-Gesellschaften schaffen es, höhere Umsatz- und Kapitalrenditen als der Markt zu erzielen, da sie aus den schrumpfenden Prämieneinnahmen einen vergleichsweise hohen Ertrag generieren“, stellt Heermann fest.

Positive Kosteneffekte und außerordentliche Erträge

Die Gründe dafür liegen laut Assekurata in positiven Kosteneffekten und gestiegenen außerordentlichen Erträgen aus den am Kapitalmarkt angelegten Geldern. Teilweise konnten die Assekurata-Analysten auch unternehmensindividuelle Einmaleffekte feststellen, beispielsweise durch die Auflösung von Rückstellungen.

Im Vergleich zum Marktdurchschnitt vereinnahmen die Run-off-Versicherer zudem einen höheren Anteil des erzielten Rohüberschusses zu ihren Gunsten, der dann am Ende eines Geschäftsjahres in den Konzern abgeführt wird.

„Die Verteilungsphilosophie des Rohüberschusses ist somit primär auf den Aktionär ausgerichtet“, sagt Heermann. „Allerdings kommen die Verbraucherinteressen in der Mindestzuführungsverordnung zum Ausdruck, die den Kunden gesetzlich eine Mindestertragsbeteiligung an den verschiedenen Ergebnisquellen zusichert, so dass auch sie von steigenden Erträgen profitieren können.“

Keine Corona-Auffälligkeiten beim Storno

Trotz der bisweilen kritischen öffentlichen Wahrnehmung führt ein Run-off in der Lebensversicherung nicht zu einem Anstieg der Stornoquoten. Vielmehr gelang es den Run-off-Gesellschaften in den vergangenen Jahren, ihre Stornoquote im Durchschnitt kontinuierlich zu senken. Hierauf habe auch die Corona-Krise bislang keinerlei gegenteiligen Einfluss genommen, heißt es in der Studie.